竹橋駅5分/神保町駅10分

竹橋駅5分/神保町駅10分

資金に余裕があれば税理士に依頼して、法人決算を終わらせるほうが手間暇はかかりません。しかし収入が安定しないような創業間もないときは、自分でできることは自分でおこない、少しでも費用を減らしたいと考える経営者は珍しくありません。

法人決算は自分でおこなえますが、確定申告に比べて必要書類が多く、法人税の申告書の作成は複雑です。最低限の知識がないと法人決算に多くの時間を費やし、本来の営業活動が疎かになる恐れがあります。

そこで今回は法人決算の流れ、自分で法人決算をするときに必要な書類などを分かりやすく解説します。法人決算をスムーズにするポイントも、まとめました。

会社設立案内BOOKを無料提供しております。ダウンロードはこちらから!

目次

法人決算とは、企業の事業年度に対する収益、費用、資産、負債などを計算して損益をまとめ、書類を作成する手続きです。決算で作成する損益や資産、負債などをまとめた書類を「決算書」といいます。

法人決算は会社の規模にかかわらず事業年度ごとに必要で、基本的な流れはどの会社も同じです。法人決算をするには、事業年度を知ることが大切です。

事業年度は会社ごとに異なります。

例えば3月決算の場合は、4月1日から3月31日までです。事業年度を間違えると、収益や費用を集計する期間が異なり、正しい決算書が作成できません。事業年度は定款に記載されているため、事前に確認すると安心です。

法人決算月の決め方についても合わせて知りたいという方は、下記の記事も合わせてご覧ください。

法人決算の主な目的は以下の3つです。

決算書は税務署や株主・金融機関の利害関係者などへの報告に使用します。法人決算は独自のルールではなく、会社法や法人税法などの法律や規則に基づいた計算が必要です。

ここでは法人決算の目的をそれぞれ解説します。

法人決算は、法人の税金を適切に申告するために必要です。法人の税金は、法人決算で作成する決算書を基に計算します。つまり、決算書がなければ税金の計算はできません。

法人決算で、企業の財務状況を正確に把握できます。決算書には事業年度の収益や費用の金額が記載されているため、決算書を見ると年間の収入や費用、利益などの業績が分かります。決算日時点での資産、負債が確認でき、企業の財政状態も確認可能です。

決算書は、株主へ業績を報告するためにも使用します。投資家は決算書を見て、投資判断をします。法人の決算書類は、株主総会や取締役会の承認が必要です。

法人決算を自分でおこなうメリットは、税理士費用を削減できることです。開業当初は売上が安定せず資金も限られており、少しでも支出を抑えたいと考える経営者は少なくありません。

法人決算を自分でおこなえば、税理士費用を削減できるメリットがあります。

税理士報酬は主に顧問料と決算費用に区分されます。顧問契約を基本としている税理士は多く、毎月の顧問料とは別に、決算費用が発生します。

例えば毎月の顧問料が3万円の場合、年間の顧問料は36万円です。これに別途、決算費用がかかります。この費用は、開業したばかりの経営者には大きな負担でしょう。

税理士には、顧問契約をせずとも、法人決算のみの依頼ができます。法人決算を自分で行うことに不安を感じる人は、法人決算のみの依頼を検討してはいかがでしょう。

法人決算を自分でおこなうデメリットは以下の3つが考えられます。

法人決算を自分でおこなうデメリットは、本来の営業活動に支障が出る恐れがあります。しっかりと確認しましょう。

法人決算に慣れていない人が自分でおこなうと、申告作業に多くの時間と手間がかかります。さらに簿記の知識などがない場合、調べながらの作業となるため、想像以上に時間を費やす恐れがあります。

法人決算に1週間の時間を費やすことを想像してみてください。法人決算の作業中は、営業活動が思うようにできない恐れがあるため注意が必要です。

法人は個人に比べて、節税対策がさまざまです。すべての節税対策を調べるのは莫大な時間を費やすだけでなく、税制改正の度に新情報が更新され情報の整理が困難です。

また、間違った節税対策は効果が薄く、大事な資金を減らす原因にもなります。

節税対策の中には、業種によっては適用できないものがあります。自社にあった節税対策をするには、税金の専門家の税理士を活用するほうが効率的です。場合によっては、税理士に支払う報酬以上の節税効果につながる可能性があります。

税務調査は税理士なしでも対応が可能です。しかし、税の専門知識の少ない人が税務調査の対応をすると、税務調査が納得できない結果になる恐れがあります。

税務調査の準備や対応、調査後の修正に莫大な時間がかかる場合もあるでしょう。税務調査の対応は、税理士を通しておこなうことをおすすめします。

税務調査は税理士に依頼すると対応してくれます。でも、顧問契約を結んでいない企業の税務調査は、対応してくれない恐れがあります。法人決算を自分でおこなう場合は、税務調査に対応可能な準備が必要です。

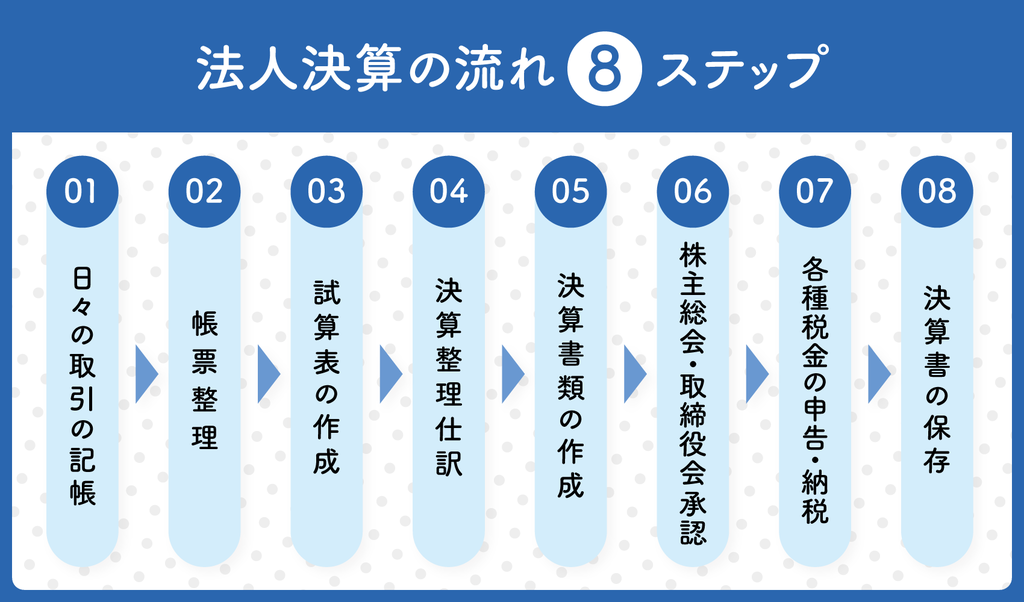

法人決算の具体的な流れは、主に以下の8ステップです。

ステップ1からステップ3は、日々の作業でおこなうのがおすすめです。8ステップのすべてを法人決算時にすると、大変な時間がかかります。

一度にすべてのステップをするのではなく、上手に日々の作業に取り組みましょう。

法人決算は日々の取引の記録を基に作成するため、取引ごとに正しい処理が必要です。具体的な日々の取引は以下が考えられます。

・現金で経費を支払う

・売上が通帳に入金される

・仕入のお金を取引先に振り込む

・掛けで商品を購入する

・掛けで商品を販売する など

上記それぞれの取引ごとに記帳が必要です。後日まとめて記帳すると、取引の内容を忘れる恐れがあります。忘れないためにも、随時処理しましょう。

取引を日々処理すると直近の業績が把握でき、利益予想や節税対策がしやすくなるメリットがあります。記帳の時間がない場合でも、日々の領収書や請求書の整理をおすすめします。

また会計ソフトなどを利用すると、日々の取引の記帳がスムーズにできます。

日々の取引の記帳で作成された帳票は整理が必要です。帳票とは、総勘定元帳や固定資産台帳、仕訳日記帳などです。帳票を整理すると、決算書類や法人税の申告書の作成がスムーズになります。

帳票は法人決算だけでなく税務調査の際にも必要です。整理した帳票は処分せず、一定期間保存しましょう。

試算表とは一定期間の取引の記録を集計したものです。試算表を作成すると、日々の仕訳や転記が正しく処理されているか確認できます。試算表を定期的にチェックすることで、ミスを早期に発見できるでしょう。

試算表には一定期間の収益、費用、資産、負債などが記載されており、企業の財政状態や業績が分かります。資金調達をおこなう際、金融機関から試算表の提出を求められることもあります。3ヶ月に1回や毎月など、定期的な試算表の作成が大事です。

決算整理仕訳は、決算時におこなう仕訳です。正しい決算書を作成するため、日々の取引の修正や調整をおこないます。

具体的には以下が考えられます。

期首から期末までの試算表に、上記の決算整理仕訳を追加して決算書を作成します。

法人の決算書類は、事業年度ごとの企業の財政状態や業績を示す大切な書類です。後述しますが、決算書類は具体的には貸借対照表、損益計算書、株主資本変動計算書、勘定科目内訳明細書などです。

会計ソフトに日々の取引や決算整理仕訳を反映させると、貸借対照表や損益計算書などは自動で作成できます。

しかし、勘定科目明細書や事業概況書などの作成に対応していない会計ソフトもあります。かりに作成できても、入力や設定を要求される可能性があります。

法人決算を自分でおこなう際は、期限まで時間に余裕を持って作成しましょう。

法人の決算書類は、株主総会や取締役会での承認が必要です。税務署には、確定した決算に基づいた申告書を提出します。ここでいう「確定した決算」とは、株主総会や取締役会で承認された決算書類のことです。

つまり税務署には、株主総会や取締役会の承認を受けた決算書類に基づき作成した申告書を提出します。承認を受けた事実として、議事録の作成と保管をおすすめします。

参考:e-Gov法令検索 法人税法「第七十四条」

法人の申告書を作成したら、作成した申告書を提出し税金を納付します。申告書を提出する際は、控えを準備しましょう。

各申告書の種類と提出先は以下の通りです。

| 申告書の種類 | 提出先 |

| 法人税の確定申告書 | 所轄税務署 |

| 消費税の確定申告書(課税事業者のみ) | 所轄税務署 |

| 法人県民税・事業税の確定申告書 | 各都道府県税事務所 |

| 法人市民税の確定申告書 | 各市区町村 |

消費税の税金は課税事業者に該当する場合、申告・納付が必要です。

申告書の提出方法は3つあります。「直接持参して提出」「郵送して提出」「電子申告による提出」です。

・直接持参して提出

直接持参して提出する方法が、ほかの方法に比べて確実です。申告書を初めて提出する際は、直接持参して提出する方法が安心でしょう。

・郵送して提出

郵送で提出する場合、通信日付が申告書の提出日です。ポスト投函は、回収が翌日になる恐れがあるので注意しましょう。

・電子申告による提出

電子申告による提出は電子証明書やICカードリーダーの購入など、事前に準備が必要です。申告期限ギリギリのときは、直接持参して提出する方法が確実です。

提出した申告書や作成した決算書類などは、保存しましょう。書類によって保存期間は異なりますが、基本的には10年間保存が必要です。

参考:国税庁HP「帳簿書類等の保存期間」

法人決算に必要となる主な書類と提出先をまとめると以下の通りです。

| 提出先 | 書類 |

| 税務署 | 法人税の確定申告書・決算報告書・勘定科目内訳明細書・法人事業概況書 |

| 都道府県税事務所 | 法人県民税・事業税の確定申告書 |

| 市区町村 | 法人市民税の確定申告書 |

提出先によって必要書類が異なるため、間違えないよう注意しましょう。

法人決算の期限は、原則として決算日の翌日から2ヶ月以内です。例えば3月決算の場合は5月31日、9月決算の場合は11月30日が、申告・納付期限になります。

また決算日の翌日から2ヶ月にあたる日が閉庁日(土日祝など)の場合は、次の開庁日が期限です。例えば5月31日が土曜日の場合は、6月2日が期限です。

ただし、株主総会が決算日から3ヶ月以内に開催される場合は延長が認められます。延長を受けるには、事業年度終了の日までに「申告期限の延長の特例の申請書」を申請する必要があります。

しかし期限が延長されるのは、申告期限です。納付期限は延長されず、決算日の翌日から2ヶ月以内が納付期限のため、延長する際は納付漏れに注意しましょう。

法人決算を自分でおこなう場合、以下2つのポイントを押さえることで作業をスムーズにできます。

ここでは法人決算を自分でおこなう場合のポイントを解説します。

法人決算は事前に領収書や請求書を整理しておくと、スムーズに進めることができます。

法人決算を進めていくと、領収書や請求書が必要になる場面が多々あります。事前に領収書や請求書を整理すると、資料を探す手間が省けます。資料を整理する際は月ごとや取引先ごとなど、あとで探しやすいように工夫して保管しましょう。

また、契約書や届出など事業年度にまたがって確認が必要になる書類は、領収書や請求書などとは別の保管をおすすめします。

法人決算は会計ソフトの利用をおすすめします。簿記の知識がなくても、会計ソフトの指示にしたがって入力するだけで、決算に必要な決算書などの書類作成が可能です。

また、会計ソフトの中には決算書だけでなく法人税の確定申告書や勘定科目内訳明細書、法人事業概況書まで作成できるものもあります。会計ソフトの導入で、法人決算業務の削減が期待できます。

法人決算を自分でおこなうと、税理士報酬を削減できるメリットがあります。一方「時間と手間がかかる」「節税対策が不十分になる可能性がある」「税務調査の対応時に困る」デメリットが考えられます。

法人決算の申告・納付期限は決算日の翌日から2ヶ月以内です。法人決算に慣れていない人が自分でおこなうと申告作業に多くの時間と手間がかかり、想像以上に時間を費やす恐れがあります。多くの時間と手間を申告作業に費やすと、本来の営業活動に影響する危険があります。

業務に専念するためにも決算の手続きはプロに任せたい、合わせて節税対策について相談したいという方は、初回無料相談を承る千代田税理士法人にお気軽にお問い合わせください。