竹橋駅5分/神保町駅10分

竹橋駅5分/神保町駅10分

新たに事業を始めようと思っているとき、スタートを切る方法は2種類あります。会社を設立する方法と、個人事業主として開業する方法です。どちらにもメリットとデメリットがあり、自分の置かれた状況や進めたい事業の内容によって、どちらを選ぶべきか異なります。

この記事では、会社設立と個人事業主の違いを明らかにするとともに、それぞれのメリットとデメリットを具体的に解説します。最後まで読むことで、事業を立ち上げたいと思ったときにどちらを選択するべきかの判断基準が身につくことでしょう。

会社設立案内BOOKを無料提供しております。ダウンロードはこちらから!

目次

会社設立と個人事業主の違いは、主に以下の4つの観点から説明できます。

開業の準備段階からその後の会計まで、違いは幅広く存在します。以下の解説をしっかり読んで把握しておきましょう。

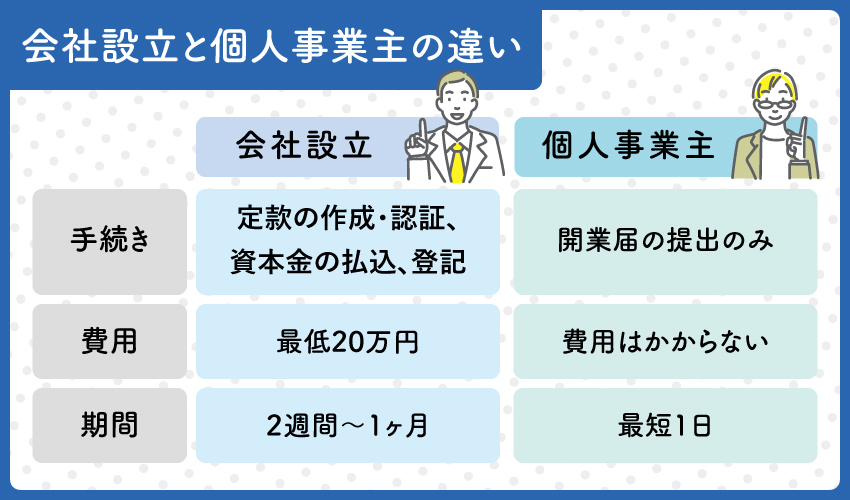

まず挙げられるものとして、開業する際の手続きの煩雑さと費用の違いがあります。会社設立を選ぶのか、個人事業主を選ぶのかによって、いわゆるイニシャルコストが大きく異なるので、準備資金がどれくらいか、どのような規模でスタートを切りたいのか、などによってどちらを選ぶか判断することになります。

手続きですが、個人事業主として始める場合には、税務署に開業届を提出するのみで終わります。手間がかからないだけでなく、時間的にも最短1日で済んでしまいます。それに対して会社を設立する場合には、会社のルールである定款を作成し、公証役場で認証を受け、資本金を払い込み、法務局で会社設立の登記を行なわなければいけません。一連の作業をすべて終わらせるには、2週間から1ヶ月程度の時間がかかるでしょう。

費用についても、個人事業主のほうが安く抑えられます。開業届を提出するだけでスタートを切れるので、主に設備や備品など以外には費用がかかりません。一方の会社設立では、定款作成や公証役場での認証、会社の設立登記のいずれにも費用がかかり、最低でも20万円ほどを見積もっておく必要があります。また作業が煩雑であるため専門家に依頼することも多く、その場合は専門家への報酬もかかることになります。

個人事業主と会社とでは、社会的信用が異なります。例えば会社を取引先としたい場合、もちろん両者を区別しないところもありますが、「うちは個人事業主とは取引をしない」というポリシーを持っているところも少なくありません。

個人事業主と会社とで信用度が異なる理由は、会社のほうが法律によってさまざまな情報を開示することが義務づけられているからです。登記をしている時点で代表取締役などの住所氏名が明らかになっていますし、財務上の透明性といった点でも、個人事業主と比べて都合の悪いものを隠せないようになっています。

社会的信用の違いは、取引先の獲得のしやすさのほかにも、融資の受けやすさに表れます。銀行などの金融機関にとっても、信用度が高く透明性のある会社のほうが、個人事業主と比べてお金を貸す相手として都合がよいからです。

個人事業主と会社とでは、税制面でもさまざまな違いがあります。以下のように名前を見るだけでも「個人」と「法人」の違いがあることがわかります。

例えば個人事業主が支払う所得税は、1月1日から12月31日までの売り上げの合計額から、必要経費や所得控除を引いた金額に対して課せられます。所得税は累進課税となっており、儲けが大きくなるほど税率も高くなる仕組みになっています。最大税率は45%です。

一方会社が支払う法人税は、資本金や所得によって税率が異なる面はありますが、所得税に比べて税率の変動は緩やかで、最大税率も23.2%となっています。

このような違いがあるため、最初は個人事業主として事業を始め、軌道に乗ってきて利益が増えたら会社を設立するという戦略を立てる方も少なくありません。

ただし一方的に個人事業主が不利なわけではありません。例えば個人事業主は、赤字になってしまった場合には所得税や住民税を負担する必要がなくなります。しかし会社の場合は、たとえ赤字であっても資本金などをもとにして算出された均等割りという法人住民税の一部を支払う必要があります。

個人事業主と会社とでは、計上できる経費にも違いがあります。

個人事業主で自宅を事務所として使っている場合、家賃や水道光熱費などはプライベートで使用した部分と「家事按分」して経費を算出する方法があります。家事按分できる経費の例は、以下の通りです。

会社の場合には、プライベートとビジネスの区別は初めからついているので、家事按分という概念はありません。また会社では、個人事業主が計上できる経費に加えて、給与・賞与・退職金などにかかる費用も経費として計上できます。会社が契約者となる生命保険も、種類や契約内容によっては全額経費として計上できます。

会社設立を選ぶメリットとしては、以下の3つが挙げられます。

目的とする事業をスムーズに進めるうえで、どれも魅力的なメリットです。以下の解説を読んで、一通り理解しておいてください。

会社は個人事業主と比べると、社会的な信用度が高い傾向にあります。会社のほうが、登記によって役員の素性が明らかになっていることや、財務上の透明性を高く保つよう法律で義務づけられていることにより、取引先として安心できる面が強いからです。

そのため取引先を獲得しやすいだけでなく、銀行などの金融機関から融資を受けやすくなるというメリットもあります。

また従業員を採用する際に、社会的信用が高いため優秀な人材を集めやすく、採用にかかる費用を抑えられる点でも有利に働きます。

会社には節税の手段が豊富に用意されています。さまざまなものが経費として認められる決まりになっており、ある程度の利益が出ているのであれば、節税について相談するために税理士を雇っても顧問料より利益のほうが大きくなるでしょう。

例えば経営者自身やその家族に対しても経費として給与を払うことができます。また法人税は所得税と比べて累進性の低い税金なので、ある程度の売り上げがある場合には個人事業主より遥かに低く税金を抑えられることになります。

社会的信用度の項で、会社であれば銀行などの金融機関から融資を受けやすいことを解説しましたが、それに加えて会社の場合、株式を発行することで資金を調達できることもメリットとして挙げられます。

個人事業主の場合は、金融機関や親族などから「借りる」以外に資金調達の選択肢がありません。しかし会社では株式を発行することにより、自分たちの事業に共感をしてくれる多くの投資家から「出資」をしてもらえます。このお金は借金ではないので、返済をする必要がありません。

また金融機関から融資を受ける際にも、会社であれば代表者が連帯保証人になることを求められるケースが少なくなります。

会社設立のデメリットとしては、以下の3つが挙げられます。

順番に見ていきましょう。

会社を設立するためには、定款を作成して公証人に認証してもらい、設立登記をする必要があります。公証人に認証してもらう際に認証料がかかりますし、設立登記においては法律で定められた登録免許税を納めなければいけません。

さらに手続きが面倒であることから専門家に依頼するケースも少なくなく、その場合には専門家に対して支払う報酬も発生します。結果として、個人事業主が開業するのに比べて、会社設立には多くのコストがかかってしまいます。

会社を設立する場合には、たとえ自分1人しか従業員がいなかったとしても、社会保険に加入しなければいけません。加入したら毎月社会保険料などを負担しなければならないため、業績が悪いときには大きな負担となってしまいます。

もちろん従業員を雇えば雇うほど支払う社会保険料も増えていくので、人員を増やす際にも慎重にならざるを得なくなります。

会社を設立した場合、個人事業主と比べて厳密な会計ルールに則って会計処理をすることが義務づけられます。内容が複雑であるにもかかわらずミスの許されないものであるため、自らこなそうとすると大きな時間的・労力的コストがかかるのは必然です。時間的・労力的コストを抑えるために専門家(税理士)を雇おうとすれば、顧問料が発生するので、それもまた別のコストになります。

ほかにも会社にはさまざまな事務的処理が求められるので、個人事業主と比べるとどうしても煩雑な作業は増えてしまいます。

個人事業主のメリットとしては、以下の3つが挙げられます。

ざっと眺めただけでも「手軽である」という共通項が見出せるのではないでしょうか。以下で1つ1つ解説していきます。

個人事業主は開業をするのがとても簡単です。税務署に開業届を提出すれば、その日から個人事業主として活動を開始できるからです。開業届を提出する際に、費用を支払う必要ありません。したがって基本的に、個人事業主は無料で始められるものということになります。

個人事業主であり続けるためのランニングコストもないので、「具体的に何をするか決めていないけれども、とりあえず開業届だけは出しておこう」といった選択もあり得ます。

個人事業主は事務的な処理が少ないのもメリットの1つです。事業の内容にもよりますが、基本的に個人事業主は収支の形もシンプルであるため、自分で会計処理をするのもそれほど厄介なことではありません。

個人事業主にとって、もっとも大変な事務処理は確定申告ですが、近年では日々の収支計算や確定申告書の作成ができるオンラインサービスも充実しているので、1人でも簡単に確定申告を済ませられるようになっています。

個人事業主として事業を始めた場合、所得が一定の金額に達するまでは比較的税金が安いこともメリットであるといえます。とくに青色申告をした場合には、控除される金額が増えるだけでなく、過去3年分の赤字の補填もできるので、事業初期において非常に有利です。

所得税は累進課税であるため、収入が増えるにしたがって支払いが大変になります。しかし事業初期であればそれほどの収益も得られないはずなので、所得税額は微々たるものに落ち着くでしょう。住民税などもそれにしたがって安くなります。

個人事業主のデメリットとしては、以下の3つが挙げられます。

1つ1つ見ていきましょう。

個人事業主は会社と比べると、社会的信用度が低い傾向にあります。世間に開示されている個人情報が少なく、また経営状態に関しても会社ほどの透明性を要求されていないので、相手からすると「本当にこの人物と取引をしても大丈夫だろうか」という不安要素が生まれやすいからです。

そのため会社のなかには「うちは個人事業主とは取引をしない」というルールを敷いているところもあります。

メリットの項で「一定の所得までは税金が安い」ことを解説しましたが、裏を返せば、所得が多い場合には課税額が増えてしまうことになります。これが個人事業主のデメリットの1つです。

所得税は累進課税の仕組みになっており、所得が増えれば増えるほど課税割合も上がっていきます。課税所得が4,000万円を超えると、所得税率は45%となり、課税所得のほぼ半分を国に納めなければならなくなります。大きな利益を上げているのであれば、個人事業主であることは不利に働くと考えるべきでしょう。

個人事業主は会社と違って株式を発行できないため、資金の調達がしにくいこともデメリットとして挙げられます。

個人事業主が資金を調達したいと思ったとき、その方法は「お金を借りる」以外にありません。それが親族や友人であるか金融機関であるかを選べるだけです。この点から個人事業主は、金銭面において厳しい制約のなかで動かざるを得なくなります。

個人事業主が会社を設立することを「法人化(法人成り)」と呼びます。法人化するタイミングとして適切なのは、所得金額が税率の上がる境目に到達したときです。

たとえば課税所得が800万円をやや下回る場合の所得税は23%ですが、法人税なら800万円以下で15%です。このようなライン上にいるときが、法人化のタイミングであるといえるでしょう。

支払うべき税金のなかでもっとも大きなものは、個人事業主ならば所得税、法人ならば法人税です。しかし単純に所得税と法人税を比較するだけでは、正確な意味でどちらが有利であるか判断することはできません。なぜなら経費の概念などもあり、それらを細かく検討・活用していくことでどうなるか、綿密なシミュレーションをする必要があるからです。

結論として、現時点の経営状態において、そして今後の経営状態の推移から考えて、個人事業主であり続けることと法人化することのどちらが有利であるかは、素人には容易に判断できるものではありません。今が会社設立をするタイミングであるか否かは、専門家に相談して決めることをおすすめします。

株式会社設立についてもっと知りたい方は、下記の記事をご参照ください。株式会社設立の仕方や必要な費用などをわかりやすく解説しています。

会社設立と個人事業主の違い、それぞれのメリット・デメリット、個人事業主が会社設立を決断するタイミングなどについて解説しました。

会社設立と個人事業主、どちらの場合もメリット・デメリットが存在することから、新しく事業を始める際にどちらが良いとは一概に言えません。置かれている状況や事業内容を考慮して、形態を選ぶことが重要です。

判断に迷った場合は、ぜひ弊社・千代田税理士法人にご相談ください。弊社ではお客様個々の状況をしっかり見極めたうえでの、全力を傾けたトータルサポートを提供させていただいております。