竹橋駅5分/神保町駅10分

竹橋駅5分/神保町駅10分

個人事業主の方にとって年度末の大きな仕事となるのが、確定申告です。売上や経費をしっかり計算し、正確な数字をはじき出して確定申告書を提出しなければいけません。

確定申告は自分1人でも提出できるものです。しかし、煩雑な作業が必要になる場合が多いので、専門家である税理士にお願いしたいと考える方も多いのではないでしょうか。

そこで、確定申告を税理士に任せるメリットとデメリット、依頼した場合の費用相場や必要書類などについて解説します。

会社設立案内BOOKを無料提供しております。ダウンロードはこちらから!

目次

確定申告を税理士に任せたほうがよいかは、税理士にかかるコストを払えるかどうかによります。

ミスのない確実な確定申告ができるという点では、自分でやるより税理士に任せたほうがよいのはいうまでもありません。問題は税理士にかかるコストを支払えるかです。

また税務顧問サービスをおこなう税理士に任せておけば、より信頼のおける処理ができるだけでなく、確定申告にかかる膨大な手間が省けます。

確定申告の時期に、自分の事業に専念できることによる利益が、税理士に支払う報酬を上回ると考えられるのであれば、ぜひとも税理士に依頼をするべきでしょう。

確定申告を専門家に依頼するとき、税理士のほかに公認会計士にも依頼できるのではと考える方もいるのではないでしょうか。

しかし、税理士と会計士とでは、業務内容に以下のような違いがあります。

税理士の業務は、納税者に代わって税務申告をする税務代理、納税者に代わって税務書類の類を作成して提出する税務書類の作成、税金に関する相談全般を引き受ける税務相談の3つが中心です。

一方の会計士は、企業が作った財務諸表などをチェックし、間違いや不正がないかを確かめる監査証明業務を専門領域としています。

つまり、確定申告書を作成したり、税務署への提出の代行は、税理士に依頼するのが一般的ということです。

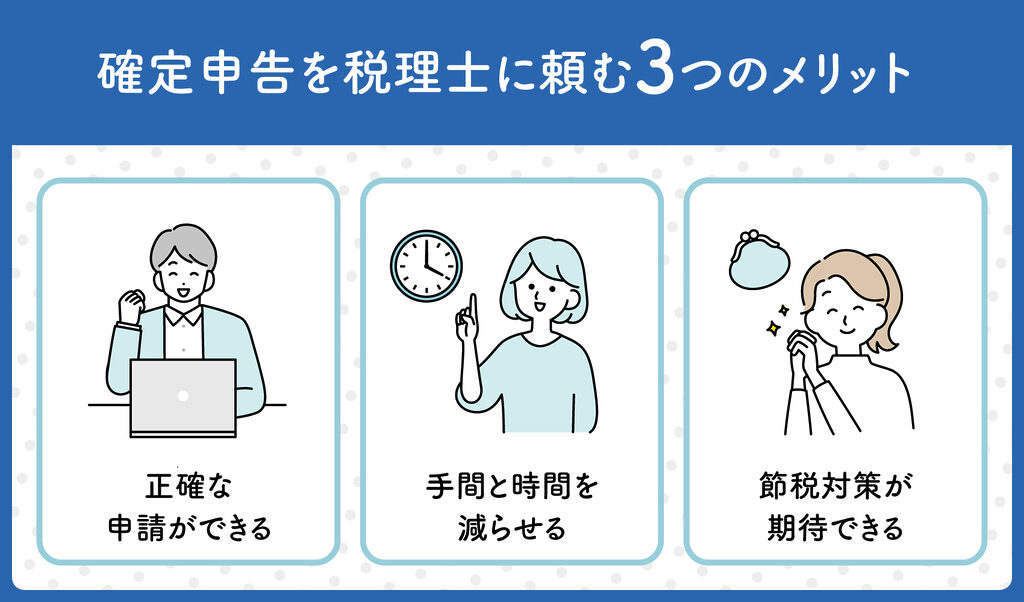

確定申告を税理士に頼むメリットは、主に以下の3つです。

順番に見ていきましょう。

税理士は税金に関するプロフェッショナルなので、確定申告の作成は信頼できるでしょう。

個人事業主などが自分で確定申告する場合と比べて、はるかに慎重に情報の整合性をチェックし、一切のミスのないことを確認してから申請してくれます。

確定申告に間違いがあった場合、税務署から指摘を受ける可能性があります。その場合にはペナルティとして延滞税などを支払わなければならない場合もあります。

より正確な申請をしたいのであれば、税理士への依頼を検討すべきでしょう。

税理士に依頼することで、何度も税務署に足を運んだり、1つのことを処理するのに二度手間になったりする心配がなくなります。

確定申告の時期にも業務に集中できるので、結果として税理士に支払った報酬以上の利益を上乗せできる可能性もあるでしょう。

また、税理士に依頼できるのは確定申告だけではありません。日常の記帳それ自体も税理士に依頼できます。

記帳も含めて税理士に頼んでおけば、税務処理に関する一切の煩雑な作業から解放されるでしょう。また税理士にとっても、記帳段階から依頼を受けることでデータの整合性が取りやすくなるメリットがあります。

税理士に依頼することで、より効率よく節税できることも期待できます。

税務申告をするにあたって複数の方法が考えられる場合が数多くあり、税理士に相談すれば、そのうち、どれを選ぶことがもっとも節税につながるかを的確に説明してくれるからです。

税理士は税金に関するプロフェッショナルなので、説明の際には具体的なシミュレーションもしてくれるでしょう。それにより、税金の勉強ができるのもメリットかもしれません。

また、投資減税といった節税効果の大きなものについても、あらかじめ税理士に相談しておけばタイミングを逃す心配がなくなります。

確定申告を税理士に頼むデメリットとしては、主に以下の3つが挙げられます。

デメリットもしっかり把握したうえで税理士への依頼を検討することが大切です。以下の解説の内容をしっかり把握しておきましょう。

税理士で確定申告の依頼をすると、ある程度の費用がかかります。

特に、税理士に頼む費用は小さな額ではないので、資金繰りをきちんとシミュレーションしたうえで依頼するか検討する必要があるでしょう。

ただし、税理士に確定申告を依頼することで、その分の時間を事業に使えることや、税理士が提案してくれる節税を実践できるなどのメリットがあります。

これらのメリットによって、税理士に支払う報酬以上の利益を得られる可能性も検討材料にしましょう。

税理士に確定申告を依頼するとなると、税理士と打ち合わせをする必要が生まれます。

正しい申告をするには密なコミュニケーションが必須となるので、お金に関する他人とのやり取りを苦手にしている方にとっては、デメリットとなるでしょう。

税理士との打ち合わせは、実際に事務所に赴いて対面でおこなうこともありますが、多くはメールや電話でのやり取りとなります。オンラインでの打ち合わせや手続きで完結できる税理士も増えているので、ご自身の要望に合わせて探してみてください。

税理士に確定申告を依頼することで、会計知識が増えないのもデメリットといえるかもしれません。税理士に任せることで、確定申告に関する一切の知識が不要となり、自分自身が成長できなくなるからです。

特に、確定申告だけでなく日々の記帳もすべて丸投げしている場合には、会計全般の知識が磨かれないことになります。

いざというときに困るかもしれないので、税理士に依頼している場合でも、ある程度の知識を自発的に勉強することをおすすめします。

確定申告を税理士に丸投げした場合にかかる費用は、依頼する税理士事務所によって異なります。

しかし、おおよその費用相場は存在するので、これを判断材料とするのがよいでしょう。

ここでは以下の4つの場合に分けて、費用相場を紹介します。

順番に見ていきましょう。

日々の記帳代行を税理士に依頼する場合、具体的な依頼料は仕分けの数によって異なるのが通常です。仕分数ごとのおおよその費用感は以下の通りです。

記帳代行を依頼する場合には、日々受け取る領収書やレシートなどをすべて税理士に引き渡します。税理士はそれをもとに経費の計上をし、場合によっては節税の方法をアドバイスしてくれます。

確定申告を頼むことは、税理士に単発で依頼をするということです。この場合は、売上高が大きくなればなるほど税理士に支払う報酬は大きくなります。

さらに、申告する所得の種類や数、所得控除の有無で費用は異なります。

売上高からみた費用相場は、以下の通りです。

記帳は自分でおこない、確定申告書の作成だけを税理士に依頼する場合には、費用を抑えることができます。税理士は作成された日々の記帳内容をもとに綿密な計算をおこない、堅実な確定申告書を作成してくれます。

税理士と顧問契約を結ぶ場合、基本的な料金体系は以下のようになります。

月額顧問料+決算申告料金・確定申告料金+オプション費用

おおまかな費用感は、年商(年間取引額)の規模によって異なります。

例えば、年商5,000万円未満の場合、月額顧問料40,000円+決算申告料(月額顧問料の4~5ヵ月分)です。記帳代行も依頼する場合は別途料金がかかることがほとんどです。

顧問契約を結ぶ場合には、具体的に何をしてくれるのか、サービス内容を事前に確認することが大切です。

サラリーマンが税理士に確定申告を頼む場合、ほとんどのケースにおいて単発契約となるでしょう。基本的には前述した「確定申告だけを頼む場合」と同じ契約形態です。

日々の記帳も依頼したい場合には、別途料金を支払ってお願いしましょう。

確定申告を税理士に依頼する場合、渡すべき書面がいくつかあります。ここでは例を挙げて解説します。

どれも大切なものなので、以下の解説を読んでしっかり把握しておきましょう。

領収書や現金出納帳など、現金収支に関わる書類は必ず渡す必要があります。

現金出納帳は金銭出納帳とも呼ばれ、現金の入出金が記録されている帳簿です。これを領収書などと合わせて提出します。

領収書と現金出納帳を照らし合わせることで、現金の流れや使用目的がしっかりと把握できるようになります。

請求書の控えや売上管理表など、売上に関する書類もすべて税理士に提出します。

支払いや仕入れなどのお金のやり取りを会計上では「取引」と呼び、それらを管理したものが売上管理表です。これを請求書の控えなどとあわせて税理士に渡します。

売上を正確に把握することは、確定申告における基本中の基本となるので、これらの書類が必要となります。

通帳のコピーや振込明細など、預金収支に関する書類も、確定申告のため税理士に提出しなければいけません。

インターネットバンキングを利用している場合には通帳が発行されないので、明細の電子データを印刷して渡すなどの対処が必要になります。

事業を進めるにあたって誰かに報酬を支払った場合には、その際の支払調書も税理士に引き渡します。

支払った報酬は外注費として経費に計上できるので、税理士はそのように処理をおこないます。

控除を受けるために必要となる書類も、税理士に渡す必要があります。

代表的な控除は「医療費控除・社会保険料控除・生命保険料控除・地震保険料控除」などです。あるいは寄付金の受領書もこの仲間に入ります。

税理士に対して支払う報酬の仕訳処理としては、以下のようなものが考えられます。

支払手数料は、取引や契約で発生する手数料の支払いに使われる勘定科目です。税理士だけでなく司法書士などと取引した場合にも使われます。

業務委託費は、会社の業務を別の会社や個人に依頼した際の支払いに利用する勘定科目です。

支払報酬料は、専門的な業務を依頼した際に支払う報酬金を計上するための勘定科目です。税理士に確定申告を依頼する場合なども、当然利用できます。記帳代行をお願いする場合も同様です。

支払顧問料は、専門家を顧問として雇った場合の金額を計上するための勘定科目です。税理士に顧問料を払って顧問になってもらう場合には、この勘定科目を使って費用を計上します。

確定申告を税理士に依頼する場合に必要な知識を解説しました。

記事中でも触れた通り、税理士に依頼することで正確な確定申告が期待でき、また確定申告の時期に煩雑な雑務から解放されるメリットがあります。そのため、税理士を利用して確定申告をおこなうことをおすすめします。

事業に専念するために確定申告を専門家に任せたい方、節税のメリットを最大限に活用するべくプロに相談したい方は、千代田区神田の税理士・千代田税理士法人にお問い合わせください。

千代田税理士法人では、初回相談を無料で承っております。確定申告の問題のみならず、税金に関する全般的なご相談などもお気軽にご相談ください。