竹橋駅5分/神保町駅10分

竹橋駅5分/神保町駅10分

フリーランスや個人事業主であれば、年度末に必ずおこなわなければならないのが確定申告です。自分の所得にかかる税額を自分で計算し、期限までに間違いなく納税しなければいけません。

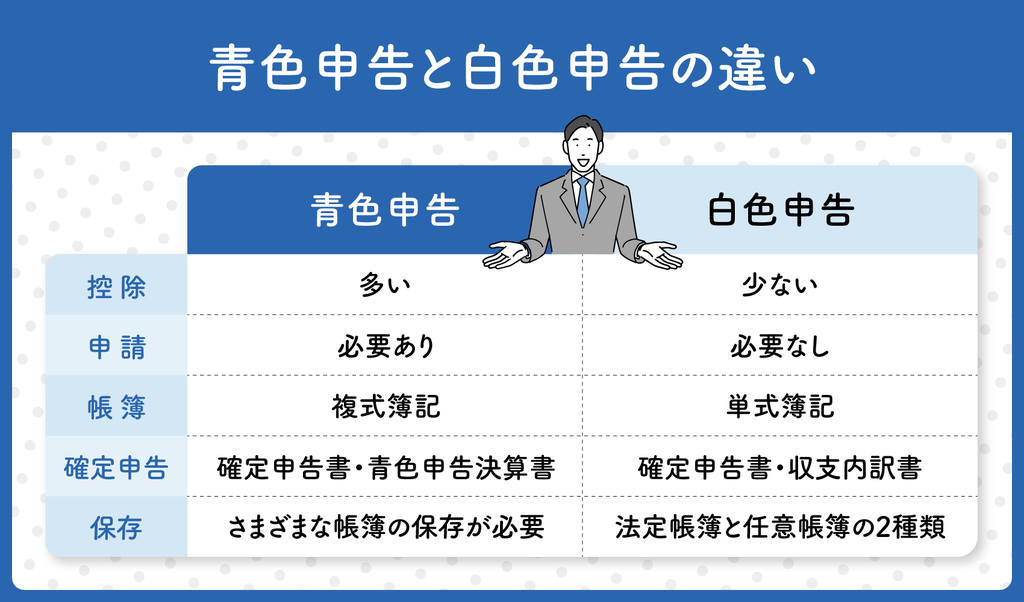

確定申告の方法としては、青色申告と白色申告の2つの種類があります。両者はそれぞれ必要書類が異なるだけでなく、節税の効果や帳簿付けの方法などにも違いがみられます。

一般的には「青色申告のほうが節税できる」といわれていますが、具体的なことがわからないという方も多いことでしょう。

この記事では青色申告と白色申告の違いを具体的に解説します。それぞれのメリット・デメリットもわかりやすく説明しているので、確定申告のやり方について迷っている方は参考にしてください。

会社設立から経営拡大支援までトータルサポート!初回無料相談はこちらから

目次

青色申告とは、確定申告する方法の1つで、所得税を正確に納税するための申告納税制度のことを指します。

確定申告をおこなう際には、1月1日〜12月31日の売上を計算し、そこから経費などを差し引いた金額を所得として割り出さなければいけません。その数字にもとづいて、具体的な所得税額が決定します。

青色申告は、上記の所得税額を決定する段階において、さまざまな控除を受けられる申告方法です。

参考:No.2070 青色申告制度|国税庁

青色申告の対象者となるのは、以下の3つのいずれかの所得がある方です。

たとえば、Web広告運用者やデザイナーとして活躍しているフリーランス、個人事業主は事業所得が発生しているため青色申告の対象者となります。

一方で、以下のような所得は青色申告の対象とはなりません。

青色申告に必要なものは、以下の3つです。

上記3つはそれぞれ、事業開始前におこなうこと、日常的におこなうこと、確定申告の際におこなうことに分かれています。これらをすべて満たさなければ、青色申告はできないことに注意してください。

青色申告については、下記の記事も合わせてご覧ください。

白色申告とは、フリーランスや個人事業主が所得税の確定申告をする際に、青色申告以外の方法で申告することを指します。青色申告が特殊な申告方法で、そうではない普通の申告方法が白色申告と考えておけばよいでしょう。

白色申告は、税制上のメリットがない代わりに帳簿付けが簡単である点に特徴があります。また白色申告をするにあたって、事前に開業届や申請書を提出していただく必要もありません。

白色申告の対象となるのは、以下3つのいずれかの所得がある方です。

この点は青色申告と違いはありません。同様に会社員の給与所得などは、白色申告の対象とはなりません。

白色申告に必要なのは、以下の2つです。

簡単な帳簿付けとは、以下のようなものを記載した帳簿のことを指します。

青色申告と違って、複式簿記にする必要がないため、自力で作成するのもそれほど難しくありません。しかし現在では簡単な入力で記帳を済ませられるツールが発達しているので、青色申告との手間の違いはそれほどないといえます。

参考:個人で事業を行っている方の記帳・帳簿等の保存について|国税庁

青色申告と白色申告の違いを列挙すると、以下のようになります。

上記を一言でまとめるなら、「青色申告は税制上の優遇を受けられる代わりに複雑な条件が課せられる」となります。

青色申告のメリットは、以下の4つです。

いずれも税制上の優遇措置です。順番に見ていきましょう。

青色申告で確定申告すると、所得税の特別控除を受けられます。その額は最大65万円ですが、最大の控除を受けるには以下の条件をすべて満たさなければいけません。

このうち最後のe-Taxの条件を満たさない場合、控除額は55万円になります。それ以外にも満たしていない項目があれば、控除額は10万円に下がります。

青色申告で確定申告をした場合、赤字を3年間繰り越すことが可能となります。

たとえば1年目に100万円の赤字、2年目に200万円の赤字であったとしましょう。このとき3年目に300万円の黒字があっても、過去2年分の赤字と相殺する形で、3年目の事業所得を0円として計上できます。

もし赤字の繰越ができなければ、損失を出した年がどれだけあったとしても、黒字の年には所得税を納めなければいけません。しかし青色申告であれば、過去3年間とのトータルで所得を計上できるため、利益に波があった場合に納税額を少なく抑えられます。

青色事業専従者給与を経費として計上できるのも、青色申告のメリットの1つです。

青色事業専従者給与とは、簡単に言い換えれば「一緒に生活している家族に対して支払う給与」のことです。青色申告を選んだ場合、従業員として雇った家族に支払う給与のすべてを経費として計上できるので、納めるべき所得税額をかなり低く抑えられます。

ただし専従者給与の控除をしたい場合には、その年の3月15日までに「青色事業専従者給与に関する届出書」を税務署に提出していることが条件となります。

パソコンなどの事業に関わる資産を購入したとき、一括で減価償却できるのは原則として10万円以下のものに限られています。これらは「消耗品費」という勘定科目で計上します。10万円を超えた場合は、耐用年数に応じて減価償却しなければいけません。

しかし青色申告をしていれば、30万円未満のものまでは一括で減価償却できるようになります。そのため、利益の多い年に少し高めの備品を購入し、それらをすべて経費とするといった節税が可能です。

青色申告のデメリットは、主に以下の2つです。

どちらも青色申告の障壁ともいえるものですが、世の中のサービスをうまく利用すればそれほど大変なものでもありません。詳しくは以下で解説します。

青色申告するためには、帳簿付けを複式簿記の形式でおこなわなければいけません。複式簿記は簡易簿記と比べてやや複雑であるため、自力で帳簿付けを続けていくには簿記の専門的な知識が必要となります。

ただし、複式簿記が難しいのは、それをすべて手書きで作成する場合に限った話です。近年では会計ソフトが発達しており、簡単な取引記録をつけていくだけで仕訳帳や総勘定元帳を自動的に仕上げてくれます。

会計ソフトを利用するつもりがあるなら、帳簿作成の複雑さを不安に思う必要はなくなります。

青色申告で確定申告するには、その年の3月15日までに「青色申告承認申請書」を管轄の税務署に提出しなければいけません。確定申告の期限直前になって、突然青色申告をしたくなっても、間に合わないので翌年からとなります。

とはいえ、青色申告承認申請書に必要事項を記載することや提出することは難しい作業ではありません。提出が必要であることをわかってさえいれば、とくにデメリットとはならないでしょう。

白色申告のメリットは、主に以下の2つです。

順番に見ていきましょう。

白色申告するにあたって、事前に何か申請手続きをおこなう必要は一切ありません。青色申告をしたい場合には税務署への申請手続きが必要となりますが、白色申告は何もせずとも確定申告の時期に実行できます。

本業にリソースを集中させていたため、年度末の確定申告についてまったく考えていなかった場合でも、白色申告であればトラブルにならないのはメリットといえるでしょう。

白色申告の帳簿付けの義務はありますが、青色申告のように複式簿記を強制されるルールではありません。いわゆる簡易簿記で問題ないので、簿記の知識がなくても比較的簡単に帳簿付けをおこなえます。

確定申告の際にも、収支内訳書に売上や経費などを記入していくシンプルなものを提出するだけで、問題なく済ませられます。

白色申告のデメリットは、基本的に1つに集約されます。以下ではその点について詳しく解説します。

白色申告の唯一にして最大のデメリットは、各種控除がないことです。

青色申告であれば、「最大65万円の所得税控除」「赤字繰越」といった優遇措置を受けられますが、白色申告にはそのような制度が一切ありません。帳簿付けや申請が簡単であることと引き換えに、恩恵も受けられない仕組みになっています。

そのため長い目で見れば、青色申告で確定申告をしたほうが有利であるというのが一般的な論調です。

いわゆる一人親方として個人事業を営んでいる場合、青色申告と白色申告のどちらにすべきか迷ってしまうこともあるでしょう。

結論から言うと、青色申告を選ぶことをおすすめします。理由としては以下の3つです。

会計ソフトにはお金がかかりますが、青色申告を選ぶことによる税制上のメリットで簡単に帳消しされます。基本的に白色申告を選ぶメリットはほとんどないといっても過言ではないでしょう。

青色申告と白色申告について、その違いや各種メリット・デメリットを解説しました。

千代田税理士法人では、多くのメリットを持つ青色申告での確定申告をおすすめしております。青色申告のデメリットは事前申請の必要性や帳簿付けの複雑さですが、それらは現代においてそれほど大きなコストにはならないでしょう。会計ソフトを利用すれば、日々の帳簿付けも以前と比べると難しくありません。

しかし「会計ソフトを使えばよい」と言われても、自分1人でお金のことを扱うのは不安だという方も多いことでしょう。

青色申告を利用したいが手続きなどを自分でできるか不安、確定申告のことを考えず事業に専念したい方は、千代田区神田の税理士・千代田税理士法人までご相談ください。初回は無料で相談を承っておりますので、お気軽にお問い合わせください。