竹橋駅5分/神保町駅10分

竹橋駅5分/神保町駅10分

フリーランスとして働く方や副業をしている方が独立を考えた際には、個人事業主として開業することを検討するでしょう。個人事業主になるためには、法人設立ではなく個人事業主として開業するメリット・デメリットを事前に理解する必要があります。開業届や各種必要書類の準備など様々な手続きも発生します。

この記事では、個人事業主の概念やメリット・デメリット、個人事業主になるための必要な手続き、個人事業主が開業後にするべきこと、納める税金について解説します。

会社設立案内BOOKを無料提供しております。ダウンロードはこちらから!

目次

個人事業主とは、会社を設立せず個人で事業を営む者のことを指します。事業とは「独立・反復・継続」という3つの要素をすべて満たしておこなっている仕事のことです。この条件を満たした仕事を会社としてではなく個人でおこなっている場合は、個人事業主として仕事をしていることになります。これは税法上の区分です。

サラリーマンの副業で考えたとき、その副業が個人事業主としてのものであるかどうかは、やはり「独立・反復・継続」の要素を満たすかで判断されます。

個人事業主とは、事業を営んでいる個人のことを指します。一方で法人とは、法律にもとづいて個人と同じような権利や義務を与えられた法人格を持つ団体や組織のことを指します。どちらも法的に「人」という点で共通していますが、自然人と法人という形で区分けされます。

一般論としては、個人事業主よりも法人のほうが「社会的信用度が高い」「所得が大きい場合の税金が低い」などのメリットがあります。しかし会計や事務などの処理が複雑かつ膨大になるなどのデメリットもあります。

個人事業主と法人設立についての違いは下記のコラムにて詳しく解説しております。

フリーランスとは、会社などの組織に属することなく独立して仕事を請け負う働き方、あるいはそのような働き方をしている人のことを指します。個人事業主とは、上記でも述べた通り、事業をおこなう個人という税法上の区分です。

つまり個人事業主とは税法上の区分のための言葉であるのに対し、フリーランスとは働き方を表現する言葉で、両者は異なる概念です。そのため「個人事業主でありフリーランスである」という方も多くいます。

個人事業主のメリットとしては、以下の3つが挙げられます。

シンプルにただ「個人事業主になりたい」だけであれば、税務署に開業届を提出するだけで完了してしまいます。最短1日で済ませられることですし、費用もまったくかかりません。事務処理が少ない点や、一定の所得までは税金が安い点も含めて、個人事業主は「小さく簡単に始められる」ことにメリットがあります。

逆にデメリットとしては、以下の3つが挙げられます。

個人事業主はあくまでも個人であるため、会社と比べると社会的信用は低い傾向にあります。信用が低いことは、取引先を開拓したり金融機関から融資を受けたりする際に不利に働くでしょう。また所得税は累進性が高い税金であるため、所得が多くなると課税額も大幅に増幅します。そのため利益が出るようになったところで会社を設立する(法人化する)個人事業主も少なくありません。

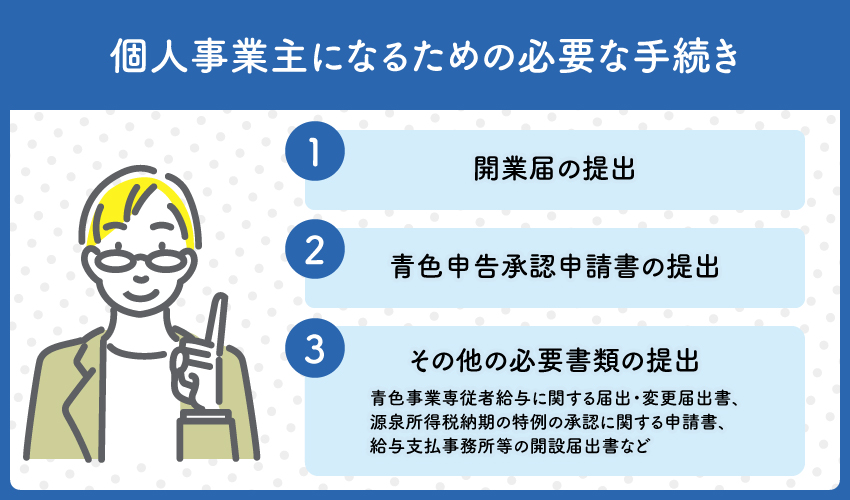

個人事業主になるための必要な手続きは、以下の通りです。

順番に見ていきましょう。

個人事業主の手続きは、まず開業届を提出することから始まります。具体的には開業から1ヶ月以内に、納税地の税務署に対して「個人事業の開業・廃業等届出書」を提出します。

開業届に記載する主な項目は、以下の通りです。

開業届の書き方はインターネットのあちこちで見られますし、税務署に行けば担当者が教えてくれますので、難しく考える必要はありません。印鑑を持参して税務署で記載するのが確実ですが、インターネットから用紙をダウンロードして必要事項を記入し、郵送する手段もあります。

税務署で開業届を提出する際、多くの個人事業主は「所得税青色申告承認申請書」も一緒に提出します。これは必須のものではありませんが、確定申告の際に青色申告をしたい場合には、開業から2ヶ月以内に提出しなければならないものです。そのため開業と同時に提出してしまうのが簡単でおすすめとなっています。

青色申告承認申請書は開業届と似ていますが、簿記方式や備付帳簿名にチェックを入れる欄があり、最低限の知識が要求されます。よくわからない場合には税務署の担当者に尋ねるとよいでしょう。

開業届と青色申告承認申請書が提出できたら、その他必要書類も提出します。例えば税務署だけでなく、都道府県税事務所と市町村にも「事業開始等届出書」を提出する必要があります(地方自治体によって「事業開始等届出書」の名称や手続きは異なります)。

ほかにも、以下のような提出書類が必要になる場合があります。

どのような形態で事業をおこなっていくのかによって、提出するしないやタイミングが変わってくるので、しっかり把握しておきましょう。

個人事業主が開業したあとにするべきことは、以下の通りです。

1つ1つ見ていきましょう。

個人事業主といっても自分だけで事業を進めるとは限りません。従業員を雇い、複数人で事業を進めていく場合もありえます。

従業員を雇う際には、社会保険(労災保険と雇用保険)に加入しなければいけません。加入手続きは、労働基準監督署と公共職業安定所(ハローワーク)の2ヶ所に対しておこないます。

まず労働基準監督署への提出書類は、以下の2つとなります。

公共職業安定所へ提出する書類は、以下の2つです。

また原則として、常時5人以上の従業員がいる場合には、健康保険と厚生年金にも加入しなければいけません。その際には年金事務所に「健康保険・厚生年金保険新規適用届」「健康保険・厚生年金保険被保険者資格取得届」「事業主の世帯全員の住民票」などを提出することになります。

確定申告とは、1月1日から12月31日までの売上から必要経費などを引いた所得に対して課される所得税を納めるために、自らの1年間の収支を書類にまとめて税務署に提出し、納税を済ませる行為を指します。会社員には馴染みのないものですが、個人事業主の場合は毎年必ずおこなわなければならないものであり、1年の総決算となる作業です。

確定申告はいわば自己申告制ですが、もちろん正確であることが求められます。後に税務調査が入って、支払うべきものを支払っていないことが明らかになった場合には、追徴税が課されてしまいます。また確定申告すべき立場でありながらそれを怠った場合には、本来の所得税に加えて無申告加算税を支払わなければいけません。

個人事業主が納める税金には、以下の4種類があります。

所得税とは文字通り、1月1日から12月31日までの1年間に生じた所得に対して課せられる税金です。所得金額は自ら計算し、翌年の2月16日から3月15日までの間に税務署に納税する必要があります。この制度のことを「申告納税制度」といいます。

住民税とは、地域社会で生活していくための費用を地域住民で分担するという目的で課される地方税です。所得税の確定申告をおこなうことにより、住んでいる市区町村から納税額の通知書が送付されます。その内容にもとづいて金融機関などで納付をおこないます。

個人事業税とは、個人が事業をおこなっていることに対して課される地方税です。これも所得税の確定申告をおこなうことで、行政から納税通知書が送られてくるので、指示にしたがって納付します。

消費税とは、商品の購入やサービスを受けた際に一定の割合を負担する税金のことです。個人事業主は消費税を支払うだけではなく、購入者から預かる立場になることも忘れてはいけません。

2022年12月現在では、個人事業主の全員が消費税を納めなければいけない決まりにはなっていません。消費税の課税事業者として納税義務が生じるのは、以下のどちらかの条件に当てはまる場合のみとなっています。

消費税の納付を免除されるためには、上記の「どちらにも当てはまらない」ことが必要であることに注意してください。例えば基準期間において1,000万円を超えていなかったとしても、特定期間において1,000万円を超えているのであれば、課税事業者となり消費税を納税する義務が発生します。

また例外的に、開業1年目の個人事業主は、課税売上高の内容にかかわらず消費税の納付が免除されるルールになっています。

しかし後述するインボイス制度の導入によって、このルールが変化しようとしています。

インボイス制度とは、2023年10月1日から施行される新たな制度のことです。「適格請求書等保存方式」とも呼ばれ、インボイス(適格請求書)を用いて仕入税額控除を受けるための制度となっています。

この制度は消費税の免税事業者に大きな影響を与えるといわれています。その理由は、適格請求書の発行が可能なのは「適格請求書発行事業者」として登録を受けた課税事業者だけだからです。

この適格請求書がない場合、つまり免税事業者は、仕入税額控除を受けることができません。請求書や納品書を発行する際にも、適格請求書発行事業者の登録番号を記載できないため、仕入税額控除を受けられなくなるのです。

ただしインボイス制度が導入されたあとも、2029年9月30日までは段階的に経過措置が設けられます。適格請求書等がなくても、一定の割合で控除されることが認められています。

またインボイス制度における仕入課税控除の計算方法も、「本則課税」のほかに「簡易課税」があり、自分に有利なものを選択可能です。まずは焦らず、自分の状況をしっかり把握したうえで、情報を集めてこれからのことを考えていきましょう。

インボイス制度については、下記の記事で詳しく解説しておりますので、ぜひ合わせてご覧ください。

個人事業主として開業する際のメリット・デメリット、開業するために必要な手続き、個人事業主が納める税金などについて解説しました。

個人事業主として開業するための手続きは、法人設立に比べると煩雑ではありません。

しかし個人事業主として事業を始めるにあたり、書類作成などの事務的な業務や役所への手続き、すべてを自分の責任でおこなわなければなりません。開業前後はいち早く軌道に乗せるために事業に専念したいと考える方が多く、事業を進めながら慣れない手続きを並行するのは容易ではありません。

事業に専念したい方、自分だけで手続きをおこなうことに不安がある方は、税理士に相談や依頼をすることをおすすめします。開業の手続きだけでなく、税制面のアドバイスやサポートも得ることができます。弊社・千代田税理士法人では、事業立ち上げ時からその後の節税・大きな経営判断についての相談に至るまで、事業全体をトータルサポートさせていただきます。