竹橋駅5分/神保町駅10分

竹橋駅5分/神保町駅10分

日本には創業融資と呼ばれるいくつかの制度があり、新たに起業した方が比較的融資を受けやすい環境になっています。

しかし、たとえばある程度の自己資金を持っている方は、創業融資を受けたほうがよいのかの判断が難しく、困ってしまうケースも多いのではないでしょうか。

また創業融資を受けると決めたとしても、どの機関からどれくらい借りるのがベストであるか、判断がつかないことも多々あるでしょう。

ここでは創業融資を受けるべき4つの理由や、創業融資をおこなう機関などについて解説します。

会社設立案内BOOKを無料提供しております。ダウンロードはこちらから!

監修者

東京都千代田区にある千代田税理士法人の代表です。千代田税理士法人は創業60年を超える歴史ある事務所であり、経済産業省から認定を受けた経営革新等支援機関であります。

松戸市で会社設立や創業融資、税務顧問の相談をお考えの方はご相談をください。

また、令和5年7月1日には千代田社会保険労務士事務所を千葉県松戸市常盤平に社労士事務所を設立しております。自宅も近いため、松戸市近辺で税理士をお探しの方も対応可能ですのでご連絡をいただけると嬉しいです。

目次

ある程度自己資金のある方は、起業の際に創業融資を受けるべきか迷ってしまうかもしれません。結論としては、創業融資はとりあえず借りておくのが賢明です。

主な理由としては、以下の点が挙げられます。

「自己資金がある」といっても、何が起きても大丈夫なほど豊富な資金を持っているケースは稀です。これから稼ごうという状態がほとんどでしょう。

もちろん無駄遣いするべきではありませんが、起業時の資金はなるべく余裕をもたせておきたいです。創業融資は積極的に利用していきましょう。

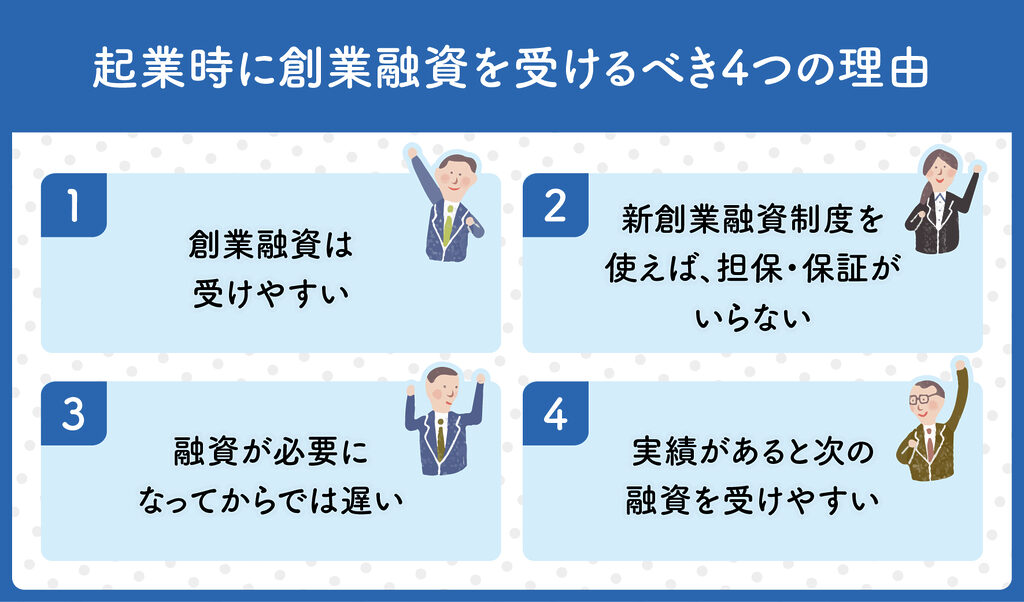

創業融資は、起業家にとって大きな支援となります。起業時に創業融資を受けるべき具体的な理由としては、以下の4つが挙げられます。

ビジネスを始めるうえで重要な項目ばかりなので、以下の解説を読んでしっかり把握しておきましょう。

創業融資は比較的受けやすいものであることを覚えておく必要があります。

多くの金融機関や自治体が、通常の融資とは別に、これから事業を始める方に向けた創業融資を提供しています。誰もが気軽に申し込めるようになっており、特別な条件を必要としないことがほとんどです。

これから事業を開始しようという状態でお金を借りるわけですから、現段階ではまだ信用や実績がないのは当たり前です。創業融資はそれを前提としているので、通常の融資と比べて資金の調達がしやすい仕組みになっています。

借入の際には事業計画書や財務諸表などが必要になりますが、それらの作成に関する支援も受けられます。総合的に見て創業融資は手軽な資金調達方法であり、積極的に利用すべきです。

事業計画書についてもっと詳しく知りたいという方は、下記の記事を合わせてご覧ください。

創業融資を受けるにあたって、担保や保証人を用意できない場合、日本政策金融公庫の新創業融資制度が便利です。

新創業融資制度では、事業計画がしっかりしていれば、担保・保証人を用意しなくても融資を受けられます。手続きもそれほど難しくなく、起業家にとって有利な条件で融資を受けられるため、ゼロからすべてを1人で始めたい方に向いている制度であるといえます。

起業したいと考えている方にとって、新創業融資制度は非常に有利に働くので、利用しない手はありません。

本格的に事業を開始する前に十分な資金を用意できれば、事業を成功に導ける可能性が飛躍的に高まります。会社が倒産する理由は、キャッシュがなくなることにあるからです。あらかじめ融資を受けておくことで、資金の枯渇を回避しやすくなります。

また融資が必要になってから申請しようとしても、申請手続きに時間がかかり、キャッシュを手に入れるまでに遅れが生じることがあります。「今こそ融資が必要である」という状況になって動き出しても、手遅れであることも少なくありません。

上記のような理由から、事業開始前にあらかじめ融資を受けてしまうのがおすすめとなります。

創業融資を受けることで、返済実績がつくため、次の融資を受ける際にも有利な状況を作れます。金融機関との信頼関係が築けるので、ビジネス的な意味で「勝手知ったる仲」になれるからです。

1回目の融資は審査に時間がかかりますが、2回目からは金融機関も会社の事業内容を把握しており、代表者との面識もあるため、審査期間が短くなる傾向にあります。

短期間で資金を調達できるようにしておけば、事業を続けていくうえでの資金繰りはかなり楽になります。

新しいビジネスを始めるためには、まとまった資金が必要です。しかしながら、創業期にはビジネスがまだ確立されておらず、資金調達が難しいこともあります。このような状況下では、最適な融資制度を見つけることが重要です。

創業時に利用できる融資として代表的なのは、以下の3つです。

順番に見ていきましょう。

日本政策金融公庫は、政府が100%出資している政策金融機関です。銀行など民間の金融機関を補完する役割を担っており、民間では消極的になりがちな、創業者や小規模企業への融資を積極的におこなっています。

たとえば日本政策金融公庫では、総合保証制度や新創業融資制度などを用意しています。これらの制度を活用することで、創業期に必要な資金の調達が可能です。

また、創業前の事業計画の策定や、事業の経営に必要な支援をおこなっているため、創業企業の成長をサポートしてもらうことが可能です。

日本政策金融公庫の審査はしっかりしたものであるため、ここから資金調達することに成功した企業は一定の信用を獲得できます。事業拡大したいといったニーズが出たとき、この信用が有利に働きます。

信用保証協会制度融資とは、市区町村の信用保証協会が保証人となってくれることで、金融機関から融資を受けられる制度です。金融機関とタッグを組んで事業計画を作り、信用保証協会の審査を通るイメージです。

信用保証協会制度融資は、事業計画がしっかりしている場合、担保・保証人を用意しなくても融資を受けられます。また、金利が低いことも特徴の1つです。これは、創業期には非常にありがたい制度であるといえるでしょう。

受けられる融資額の目安としては、金融機関にもよりますが、月商の2~3ヶ月分であるといわれています。

地方自治体でも、創業融資制度を提供している場合があります。それぞれの自治体で異なりますが、低金利や担保・保証人不要などのメリットを享受できるものが多く見られます。これらの制度を利用することで、創業期に必要な資金調達が可能です。

また、自治体は創業企業の育成に力を入れていることも多いため、ビジネスの成功につながる情報や支援を受けることも可能です。

創業企業は、資金調達だけでなく、ビジネスの成長に必要な多くのサポートを必要とします。たとえば、法務や人事などの専門家のサポート、マーケティングや販売に関するアドバイス、ネットワークの構築などです。これらのサポートを受けることで、より安定した成長が見込めるようになります。

創業資金を借り入れる際には、必要な資金を見積もり、それに対して適切な融資制度を選ぶ必要があります。理想的な金額は事業内容によるので、一概にいくらとは答えられません。

適切な金額を決めるのは簡単なことではありません。多くの額を借りすぎてしまう起業家もいれば、逆に額が少なすぎて資金をショートさせてしまう起業家もいます。

適切な金額を決めるためには、自分たちのビジネスプランをよく理解し、将来的にどのような投資が必要になるかを考えることが大切です。また、返済計画についても、将来の売上や利益を考慮して具体的に立てる必要があります。

創業融資を受ける際におすすめなのは、税理士などに相談し、プロフェッショナルの目線から現在の自分にちょうどよい融資額を考えてもらうことです。

創業融資を受けたほうがよい理由や、創業融資を受けられる具体的な機関などについて解説しました。

創業時は、オフィスや機材などの確保、人件費や広告宣伝費の支払のためにまとまった資金が必要です。創業融資を受けることで、十分な資金を用意し、余裕をもって事業を開始できるようになります。

とはいえ、創業融資を受けるべきか自分で判断ができない方や、融資を受けたいが自分で申請ができるか不安な方もいることでしょう。

創業融資を受けるべきか相談したい方や、事業に専念したいので創業融資の手続きをプロに任せたい方は、ぜひ千代田税理士法人へご相談ください。初回は無料で相談していただけますので、お気軽にお問い合わせください。