竹橋駅5分/神保町駅10分

竹橋駅5分/神保町駅10分

フリーランスの場合、会社に勤める人とは違って、自分の税金を自分の手で納める必要があります。自分の所得にもとづいて税額をきちんと計算し、期限までに間違いなく税務署に納税しなければいけません。

フリーランスは自分の税金と直接向き合わなければならないので、独立してフリーランスになったばかりの方などは、複雑さと煩雑さに混乱してしまう可能性があります。しかし何があっても期限までに納めなければならないのが税金。

したがって平時から税金についての正しい知識を身につけておく必要があるでしょう。

この記事では、フリーランスが支払う各種税金の計算方法や、節税のための具体的な対策などについて解説します。

会社設立案内BOOKを無料提供しております。ダウンロードはこちらから!

目次

フリーランスとは、会社などの団体に所属せず、仕事に応じて自由に契約する立場のことです。デザイナーやプログラマー、ライター、写真家といった職種にとくに多く、自分のスキル1本で仕事を獲得し生計を立てている人、とみなすこともできるでしょう。

フリーランスは企業に雇われていないので、労働基準法などの法規が適用されません。最低賃金や労働時間といった保護規定の対象外となります。そのため独立した事業主として、すべてを自己責任で進めていかなければいけません。

うまく仕事が回れば収入は青天井ですが、依頼がなければアルバイトの最低賃金よりも稼げない事態に陥る可能性もあります。またどれだけ仕事が来たとしても、働き過ぎで体調やメンタルを崩してしまうリスクとは常に隣り合わせとなります。

フリーランスと個人事業主の違いは、一言でいえば「税務署に開業届を提出したか否か」となります。

フリーランスとは前項で解説した通り、会社などの団体に所属することなく個人として仕事を請け負う「働き方」の総称です。それに対して個人事業主とは、法人を設立せず税務署に開業届を出すことで、個人で事業を営む「税務上の区分」を指します。

つまりフリーランスとは働き方についての言葉であり、個人事業主とは税務上の区分についての言葉であるといえるでしょう。

実際には、フリーランスの多くは個人事業主です。収入が増えてくると、節税や人を雇うなどの目的で「法人成り」をして会社を設立するケースが見られます。

フリーランスが納める税金は、以下の6種類です。

6種類もあると最初のうち混乱してしまいますが、自分で計算して納めなければならないものであるため、詳細を覚えておくことは必須です。以下の解説を読んで、しっかり把握しておきましょう。

所得税とは、売上に含まれる所得に対して課税される税金のことです。本業による収入はもちろんのこと、それ以外の収入(帳簿上の名目は雑収入など)も売上に含まれることに注意が必要となります。

会社に勤めるビジネスパーソンであれば、所得税は源泉徴収税として会社が代わりに納税してくれます。そのためビジネスパーソンにとって所得税はほとんど生活と縁のないものです。しかしフリーランスの場合、確定申告によって自分で納税しなければいけません。

ただしフリーランスであっても、場合によっては取引先であるクライアントが源泉徴収税として所得税を納めていることもあります。契約の際に源泉徴収税の有無をしっかりチェックしておきましょう。

所得税の計算の元である「所得」は、下記の式で計算します。

収入(売上)-経費-各種控除

また日本では累進課税制度が適用されており、収入が高いほど所得税率も高くなります。具体的には下記のような所得税率が定められています。

| 課税される所得額 | 税率 | 控除額 |

| 1,000円~1,949,000円 | 5% | 0円 |

| 1,950,000~3,299,000円 | 10% | 97,500円 |

| 3,300,000~6,949,000円 | 15% | 427,500円 |

| 6,950,000~8,999,000円 | 23% | 636,000円 |

| 9,000,000~17,999,000円 | 33% | 1,536,000円 |

| 18,000,000~39,999,000円 | 40% | 2,796,000円 |

| 40,000,000円~ | 45% | 4,796,000円 |

参考:No.2260 所得税の税率|国税庁

所得税は確定申告によって支払います。確定申告の期限は毎年2月16日~3月15日となっており、所得税もこの期間内に納めなければいけません。納税が遅れてしまうと、期間に応じて延滞税を支払うことになるので注意しましょう。

住民税とは地方税の1つで、住んでいる都道府県・市区町村に納める税金のことです。所得税とともに、フリーランスが納める税金の代表的なものとして知られています。

住民税の計算は、所得に対して課税される「所得割」と、所得に関係なく課税される「均等割」の2つを組みあわせておこないます。具体的には以下のような手順です。

住民税の納税方法には「普通徴収」と「特別徴収」の2つがあります。フリーランスに適用されるのは、納税者が自分自身で税金を納める普通徴収のほうです。毎年5〜6月にかけて市区町村から届く納付書にしたがって税金を納めます。そのほかに分割払い制を用意している地域もあります。

消費税と聞くと「商品を購入したときに上乗せされる税金」のイメージが強いと思われますが、フリーランスの場合は、課税売上から納めるべきものとしての消費税もあります。

ただし、すべてのフリーランスに適用されるわけではありません。以下の条件を満たしている場合には、消費税を納めなくてもよい「免税事業者」とみなされます。

上記のいずれにも当てはまらないフリーランスは、「課税事業者」として消費税を納める必要があります。ここで納める消費税とは、売上に含まれているものです。たとえば110万円の報酬(うち消費税10万円)を受け取った場合に、消費税分の10万円を納税しなければいけません。

消費税の納税時期は、個人事業主と法人とで異なっています。個人事業主は原則として翌年3月31日が納税時期です。法人は課税期間末日の翌日から2ヶ月以内に、国税と地方消費税をあわせた消費税を税務署に納付することになっています。

参考:消費税のしくみ|国税庁

個人事業税とは、開業届を提出したフリーランス(個人事業主)として働くにあたって、業種に応じてかかる税金のことです。業種を3つの法定業種、合計70種類に区分し、それぞれについて税率を3〜5%の範囲で設定しています。

下記の表は、その一部を抜粋したものです。詳しく知りたい方は以下の東京都主税局のホームページを参考にしてください。

| 法定業種 | 税率 | 業種 |

| 第一種事業 | 5% | 物品販売業、飲食店業、保険業、広告業者、写真業など |

| 第二種事業 | 4% | 畜産業、水産業など |

| 第三種事業 | 3%または5% | 医業、弁理士業、税理士業、デザイン業など |

参考:個人事業税 | 税金の種類 | 東京都主税局

例えば、フリーランスの仕事として近年人気のあるWebデザイナーは「デザイン業」、Web広告運用者は「広告業」に分類されます。したがって税率は5%となります。

一方でプログラマーやWebライターといった職種は、上記の表の法定業種に該当しないため、一般的に個人事業税はかかりません。また個人事業税には290万円の事業主控除があり、事業所得が290万円以下であれば法定業種であっても個人事業税はゼロとなります。

個人事業税を納める時期は、原則として8月と12月の年2回です。送られてくる納税通知書にしたがって納税します。

国民健康保険とは、自営業者やフリーランスが加入する社会保険のことです。加入した者は国民健康保険料を納めなければいけません。会社員からフリーランスになるときには、国民健康保険への切り替えが必須となります。

国民健康保険料は「医療分保険料」「後期高齢者支援分保険料」「介護分保険料」の3つから構成されています。最高限度額はそれぞれ以下の通りとなっています。

| 保険の種類 | 最高限度額 |

| 医療分保険料 | 65万円 |

| 後期高齢者支援分保険料 | 20万円 |

| 介護分保険料 | 17万円 |

医療分保険料と後期高齢者支援分保険料は、国民健康保険に加入するすべての者に支払い義務があります。残った介護分保険料については、被保険者のなかに40〜64歳の方がいる世帯のみ支払い義務があります。

国民健康保険料の納付期限は、原則として月末です。ただしその日が土日祝日にあたるときは、その翌日となります。

支払方法には、銀行振込・コンビニ払い・口座引き落としなどが用意されており、好きなものを選べます。支払い忘れが不安な場合には、自動で引き落とされる口座引き落としがおすすめです。

国民年金保険料は、正確にいえば税金ではありませんが、税金と同じようにフリーランスが納めなければならないものです。原則として、日本国内に住んでいる20~60歳未満の方は、全員が国民年金に加入することになっているからです。

会社に勤めるビジネスパーソンの場合は、労使折半の形で厚生年金保険料が給料から天引きされますが、フリーランスの場合は自らの手で国民年金保険料を納める必要があります。

納付の方法としては、全国の銀行・農協・漁協・信用組合・信用金庫・郵便局などのほか、コンビニやスマホ、インターネットといった手段も用意されています。

納付期限は、対象月の翌月月末となっています。

参考:国民年金保険料|日本年金機構

フリーランスは自分で税金を納めなければならないため、会社員よりも税金が高く感じることも少なくありません。そのためつい「税金を支払わなくてもバレないかな」といった誘惑に駆られてしまうことがあります。

しかし結論として、フリーランスが税金を払わず、そのまま逃げ切ることはできません。国は国民がしっかり納税しているかを細かくチェックしており、脱税は必ずバレてしまいます。

確定申告しなければ督促状が届きますし、それを無視すると、ペナルティとしての加算税や延滞税が重くなっていきます。さらに無視を続けた場合には、財産が差し押さえられてしまう可能性もあります。

フリーランスが納めるべき6種類の税金について、すでに詳細に解説しました。ここではその支払い時期について、わかりやすくまとめます。

| 税金の種類 | 納付時期 |

| 所得税 | 3月15日まで |

| 住民税 | 年一括の場合は6月末年4回払いの場合は6月末、8月末、10月末、翌年1月末 |

| 消費税 | 翌年の3月末まで |

| 個人事業税 | 8月末、11月末 |

| 国民健康保険料 | 月末 |

| 国民年金保険料 | 月末 |

このように見てみると、1年のあらゆる時期において、なにかしら税金を納めなければならないことがわかります。フリーランスはそれらを滞納しないよう、売上として懐に入ったお金を使い切ったりせず、きちんと残しておく必要があります。

会社勤めをしていた方がフリーランスに転身した場合、最初のうちはお金の流れをすべて自分で管理することに慣れていません。そのため入ってきたお金をうまく残せず、税金を延滞してしまう危険性があります。

フリーランスにとって、お金を管理するスキルは本業のスキルと同じかそれ以上に大切なものです。税金を納めることの重みをしっかり理解し、必要な知識を身につけて、確実に納税することを心がけましょう。

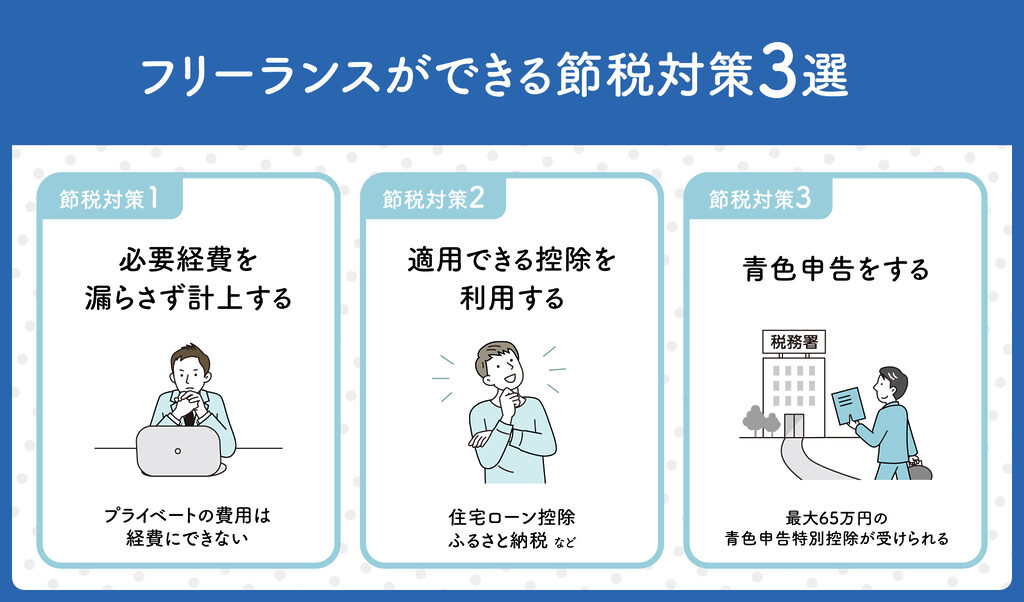

フリーランスができる節税対策は、主に以下の3つです。

いずれも基本的なことではありますが、徹底することでかなりの節税に成功できます。以下の解説をしっかり読んで把握しておきましょう。

必要経費を漏らさず計上することは、節税の基本中の基本といえます。経費が増えるほど課税対象となる所得額は下がっていくため、所得税・住民税の税額も低くなります。

経費として計上できる勘定科目には、以下のようなものがあります。

ただし経費としてカウントできるのは、実際に事業をおこなう際に使った費用のみであることに注意してください。プライベートで使うものの費用は経費にはできません。例えば、家族や友人と旅行に行った場合などが該当します。

経費にできないものを経費として計上していたことがあとで発覚した場合、追加徴収されてしまうので、しっかりと判断すべきでしょう。

適用できる控除はしっかり利用するのも、節税の重要なポイントです。代表的な控除の例としては、以下のようなものが挙げられます。

上記をフル活用することで、課税所得額をかなり低く抑えることも可能です。適用条件を満たしている限り、いくつの控除を利用しても問題ないので、しっかり把握して使いこなしましょう。

青色申告で確定申告することで、かなりの節税につながります。具体的には以下のような恩恵があります。

青色申告のデメリットとして、より複雑な複式簿記が必要になることが挙げられます。しかしこの点は、税理士に依頼したり会計ソフトを利用したりすることによって解消できるので、積極的に青色申告を受けることをおすすめします。

参考:No.2070 青色申告制度|国税庁

2023年10月から、消費税納税の新たな仕組みとしてインボイス制度が導入されます。インボイス制度は多かれ少なかれすべての事業者に影響を及ぼすものですが、とくにフリーランス(特に免税事業者)への影響が大きいといわれています。

ここでは、フリーランスの税金がインボイス制度でどう変わるのかを、わかりやすく解説します。

インボイス制度とは、課税事業者が仕入れなどに使った費用に含まれる消費税を控除するために、仕入先からインボイスを発行してもらうことを義務づける制度です。

これまでは一般的な請求書があるだけで消費税分を控除できました。しかしインボイス制度導入後は、適格請求書発行事業者として登録している仕入先からインボイスを発行してもらわなければ、消費税額控除が不可能になります。

インボイス制度については、下記の記事にて詳しく解説しておりますので、合わせてご確認ください。

フリーランスの多くは売上が1,000万円以下であり、消費税を納税する必要のない「免税事業者」として事業をおこなっています。しかしこの状態のままでは、適格請求書発行事業者ではないため、取引先に対しインボイスを発行できません。

例えば、あなたが免税事業者であるフリーランスだったとしましょう。あなたはインボイスを発行できないため、あなたの取引先は、あなたに支払った報酬に含まれる消費税分を、自らの売上から控除できません。

このような状況下では、取引先は節税のためにあなたとの取引を終了させ、適格請求書発行事業者として登録している別の事業者と取引を始めるかもしれません。

つまりインボイス制度の導入によって、インボイスを発行できない免税事業者の仕事が減る可能性が生まれます。あるいは適格請求書発行事業者とならざるを得ず、売上が少ないにもかかわらず消費税納税義務が発生する可能性も考えられます。

フリーランスにとって、税金と深く付きあっていかなければならないのは宿命のようなものです。会社員ならばすべて会社がおこなってくれることを、自分の責任においてこなさなければいけません。

上記で解説したように、納めるべき税金は複数あります。それぞれに節税のための対策があり、生活を守るためにはさまざまな工夫を凝らすことが求められます。またインボイス制度の導入により、課税事業者となるべきか否かの決断も迫られています。

節税対策を具体的にどのようにおこなえばよいのか、インボイス制度とどう向きあっていけばよいのかといったことに不安のある方は、弊社・千代田税理士法人にご相談ください。

千代田税理士法人は初回は無料で相談を承っておりますので、ぜひ一度お問い合わせください。