竹橋駅5分/神保町駅10分

竹橋駅5分/神保町駅10分

近年では多くの会社が副業を解禁しており、会社員の顔を持ちながら副業でもそれなり以上の収入を得る方が増えてきました。

本業と副業とでもっとも異なるのは、税金関係です。本業では会社が年末調整によって所得税の精算をおこなってくれるため、基本的には納税のために何かをする必要はありません。しかし副業では、一定以上の収入があった場合に自分で確定申告をする義務が発生します。

とはいえ普段会社員として働いている方は、確定申告に慣れていないため、いろいろとわからない点も多いことでしょう。領収書を保存すべきなのか、何を経費として計上できるのか、といった知識です。誰も教えてくれないので、自ら進んで学ぶしかありません。

この記事では、副業を始めて収入を得た方に向けて、領収書や経費の扱い、そのほか身につけておくべきさまざまな知識について解説します。

会社設立案内BOOKを無料提供しております。ダウンロードはこちらから!

目次

副業の具体的な定義は、「本業以外で収入を得ているすべての仕事」となります。例えば以下の3つはすべて、本業とは別におこない収入を得ているのであれば副業にあたります。

しかし「副業」は法律用語ではありません。したがって会社が副業禁止としている場合、あくまでも会社独自の就業規則であって、法律にもとづいたルールでないことは理解しておきましょう。

所得税法において、所得は10種類に分類されています。そのなかで副業の所得区分として適用されることが多いのは、以下の4つです。

参考:No.1300 所得の区分のあらまし|国税庁

副業による所得はほとんどが上記4つのどれかに分類されます。このうち給与所得や不動産所得は簡単に判別できますが、事業所得と雑所得の区別は難しいといわれています。

2022年、国税庁は「副業の収入額が300万円以下の場合は雑所得とする」という所得税基本通達の改正案を発表しました。それに対して国民から多くの意見が寄せられ、その後「収入額が300万円以下であっても帳簿を付けている場合には事業所得とみなす」と修正が入りました。

副業で確定申告が必要なケースを、副業の種類ごとに解説します。

会社などに雇用される給与をもらう副業をしている場合、給与所得額が20万円を超えると確定申告が必要になります。給与所得額とは、給与全体から給与所得控除を引いた金額のことです。

本業の所得に関しては、勤めている会社が年末調整をおこない、所得税の精算をしてくれます。このとき副業の年間所得が20万円を超えている場合には、本業と副業の給与所得を合算して所得税を再計算しなければいけません。

事業所得あるいは雑所得として副業の収入を得ている場合、副業で得た所得が20万円を超えると確定申告が必要となります。事業所得の計算方法は、収入から経費を引いたものです。

副業の所得が事業所得であれば、確定申告の際に青色申告を選択でき、税法上のさまざまな節税メリットを受けられます。しかし雑所得だと白色申告しかできないので、注意が必要です。

副業として不動産収入を得ているのであれば、そこからの所得は不動産所得に区分され、確定申告の対象となります。所得の計算方法は、不動産収入の総額から経費を引いたものとなります。

不動産所得は青色申告が可能なので、最大65万円の控除を受けることが可能です。ただしそのためには、不動産所得が事業的規模に該当すると認められなければいけません。具体的には、以下のどちらかの基準を満たす必要があります。

副業においても、業務をおこなうにあたってかかった費用は経費として計上できます。ただし所得区分が以下の3つのどれかに該当していなければいけません。

例えば本業とは別の会社に雇用されて「給与所得」を得ている場合、かかった費用は経費にできないので注意が必要です。

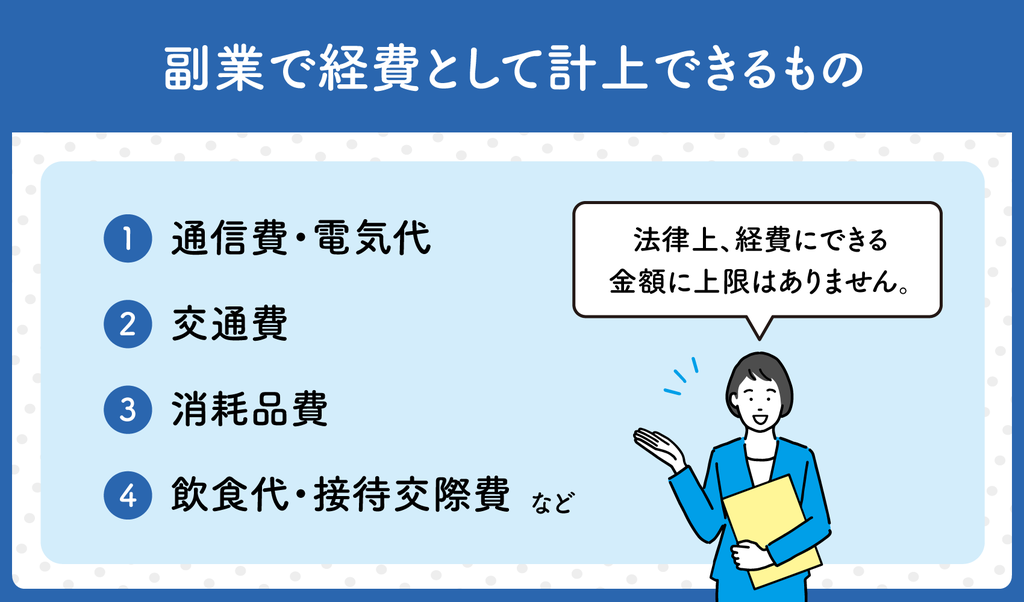

上記3つのどれかに該当しているのであれば、具体的には以下のようなものを経費として計上できます。

法律上、経費にできる金額に上限はありません。副業をおこなうために1,000万円かかったのであれば、たとえ収入が100万円しかなかったとしても、1,000万円がすべて経費となります。

代表的な経費について、以下で見ていきましょう。

通信費や電気代は、経費として計上できます。通信費とは、インターネットの回線利用料や、月額制で支払うツールの料金などのことです。電気代とはそのまま、副業をおこなうにあたって使用した自宅の電気料金を指します。

ただし電気代については、全額を経費として計上できるわけではないことに注意してください。例えば自宅の半分を副業のスペースとして使用しているのであれば、電気代全体の半分を経費にできます。プライベートな部分は経費にはできません。

副業をおこなうために電車やバスなどの公共交通機関、あるいはタクシーなどを利用したのであれば、かかった交通費を経費として計上できます。すでに解説した通り、経費として計上できる額には上限がないので、本当に必要だったのであればどれだけ高額でも経費として扱うことが可能です。

ただし、例えば「プライベートで旅行に出かけた先で、暇な時間にパソコンを使って副業の作業を進めた」という場合は、あくまでもプライベートな旅行なので、交通費は経費とはなりません。

副業をおこなうために必要だったもののうち、10万円未満のものは消耗品費として単純な形で経費にできます。例えば、8万円のパソコンや3万円のオフィスチェアといったものが該当します。

10万円を超えるものは、種類ごとに定められた年月(たとえばパソコンなら4年)をかけて減価償却していく必要があるので注意してください。ただし青色申告をしている場合、30万円までのものは少額減価償却資産として一度に経費にできます。

副業をおこなうにあたって必要だった飲食代や接待交際費も、経費として計上できます。副業は必ずしも1人で黙々とおこなうものではなく、さまざまな付き合いが発生する場合もあります。打ち合わせやお酒の席を設けることもあるでしょう。その時かかった費用はすべて経費となります。

しかし「プライベートで飲食店に出かけた際、ついでに副業の話もした」という程度では、経費として認められない可能性もあります。判断基準はやや曖昧ですが、注意しておくべきでしょう。

副業でも経費の領収書は必要なのか、という疑問を持つ方も多いかもしれません。結論として、副業においても経費として計上したければ領収書は必須となります。本業として個人事業主をやっている方と、その点はまったく変わりありません。

ここでは以下の2つの項目に分けて、領収書について解説します。

経費を計上するには絶対に必要な知識なので、しっかり把握しておきましょう。

領収書は、相手方がたしかにその金額を受け取ったという証明書です。確定申告の際に領収書を添付する義務はありませんが、税務調査が入った場合には提示を求められます。しっかりと整理しておき、速やかに提示できる状態にしておく必要があるでしょう。

領収書として認められるには、必要事項が記載されている必要があります。具体的には以下の通りです。

一般企業が発行する領収書であれば、上記はすべて記載されているのが当たり前なので、とくに気にする必要はないでしょう。

しかし例えば家族経営の小さなお店に行って「領収書を発行してください」とお願いした場合、不慣れなため上記の必須項目が欠けている可能性もあります。受け取ったそのときにしっかりチェックしておきましょう。

領収書の保存期間は、確定申告をどの方式でおこなうかによって異なります。具体的には以下の通りの保存期間が義務付けられています。

青色申告のほうが保存期間が長いのは、税法上の優遇をいくつか受けられるメリットと引き換えの厳しさと考えておきましょう。青色申告の場合、領収書だけでなく総勘定元帳なども同じくしっかりと保存しておくことが求められます。

また保存方法については、2022年に施行された電子帳簿保存法の改正に注意が必要です。

2024年1月1日から、請求書や見積書、契約書、領収書などを印刷して保管する手段が認められなくなります。メールに添付されたPDFや、Webサイトからダウンロードできる領収書などは、印刷するのではなくパソコンなどに保存しておく必要があります。

2022年から、雑所得の領収書や請求書の保存も義務化されるようになりました。それまでは副業や兼業の収入については、領収書・請求書といったものの保存は確定申告するにあたって不要でした。しかし2022年の改正以降は、雑所得であっても必ず保管しなければならないと定められています。

簡単にいえば、雑所得の扱いも事業所得と同じようになったということになります。雑所得と事業所得は同列に扱っていきましょう。

注意点としては、具体的な保存方法などが収入金額によって変わることが挙げられます。具体的には、前々年の副業の収入金額を、以下の3パターンに分けて考える必要があります。

1つ1つ見ていきましょう。

収入が300万円以下の場合、現金主義にもとづいた計算をすることが特例で認められています。

現金主義とは、現金の受け取りや支払いがされた時点で会計処理をする考え方のことです。通常の確定申告では、取引が発生したタイミングで会計の仕訳をおこないますが、現金主義ではお金が入ってきたタイミングで帳簿付けすればよいということになります。

現金主義のほうが、帳簿付けははるかに簡単になります。

収入が300万円超1,000万円未満の場合、雑所得であっても領収書や請求書といった取引関係書類を5年間保存しなければいけません。

確定申告において提出する必要はありませんが、税務調査が入ったときには、経費として計上したものに関して領収書や請求書をきちんと提示する必要があります。

収入が1,000万円を超える場合には、確定申告の際に収入と必要経費を記載した収支内訳書を添付しなければいけません。

通常、確定申告においては確定申告書や青色申告決算書を提出するだけです。しかし副業の所得が1,000万円を超える場合には、金額の大きさから、より厳密な対応が求められます。

会社に内緒で副業している方は、「領収書を発行することで副業がバレてしまうのではないか」と不安に思うこともあるかもしれません。領収書には自分の名前も取引先の名前も書かれているので、それらが長年保管されると、なんらかのきっかけで発覚してしまうのではないかと考えるのは自然なことでしょう。

結論として、領収書によって会社に副業がバレることはほとんどありません。領収書が目に入るのは、営業担当以外は経理担当・会計士・税理士・税務署職員などに限られており、関係者はみな守秘義務を負っているからです。

ただし確定申告を正しくおこなっていない場合には、取引先の領収書をからたどる形で調査が入る可能性もあるので注意が必要です。

副業における領収書や確定申告、経費の考え方について解説いたしました。

副業収入が年間20万円以下であれば確定申告が不要なので、領収書の保管や整理の必要もありません。しかし思いのほか副業収入が上がってしまい、気がつけば年間20万円を超えていたというのは、よくある話です。そうなれば確定申告をしなければならず、領収書の保管は必須となります。

しかし本業に加えて副業をしている状況では、領収書の整理や経費の判断などをすべて自力でおこなうリソースがない方も多いことでしょう。

帳簿書類の作成や確定申告のやり方がわからない、本業と副業に専念したいので手続きは税務のプロに任せたいと考えている方は、ぜひ弊社・千代田税理士法人までご相談ください。

千代田区神田の税理士・千代田税理士法人では初回相談を無料で承っておりますので、お気軽にお問い合わせください。