竹橋駅5分/神保町駅10分

竹橋駅5分/神保町駅10分

個人事業主として事業を始めるには、開業届を提出しなければいけません。そしてその際には、開業日を決めておく必要があります。

「開業日を決める」という言葉を目にしたとき、違和感を覚える人もいるのではないでしょうか。「自分で好きに決めていいものなの?」と不思議に思うかもしれません。また、決めるにあたって「どのようなルールがあるのか」「どのような物事に影響を及ぼすのか」といったことが気になる人もいるでしょう。

そこでこの記事では、個人事業主の開業日について具体的に解説します。

決める際に意識すべきポイントは何か、どのようにして開業届を出すのか、提出するメリットやデメリットはどのようなものか、がこの記事で理解できることでしょう。

会社設立案内BOOKを無料提供しております。ダウンロードはこちらから!

目次

開業日とは、個人事業主が「私はこの日から事業を始めています」と設定した日のことです。誕生日のようなものだと考えればわかりやすいでしょうか。

例えば実店舗を開いたのであれば、そのオープン日が開業日としてふさわしいでしょう。あるいは最初に売上を立てることができた日を選ぶケースもあります。

個人事業主は法人と違い、具体的にいつから仕事を始めたのかが明確でない場合がよくあります。そのため深く考えずに設定する人もいます。しかし、開業日が個人事業税に影響を与えることもあるので、しっかり考えたほうがよいでしょう。

開業日の決め方に、明確なルールはありません。具体的に何らかの事業をおこなった日を開業日とするかなどの判断は、事業主それぞれの捉え方の問題です。広告宣伝を始めた日や、大安などの縁起のよい日を選ぶ人もいます。

しかしある程度は、常識の範囲内に収まっている必要はあります。

例えば初めての売上が立ってから5年後を開業日とするのは、明らかに不自然でしょう。そのような設定は認められない場合もあります。

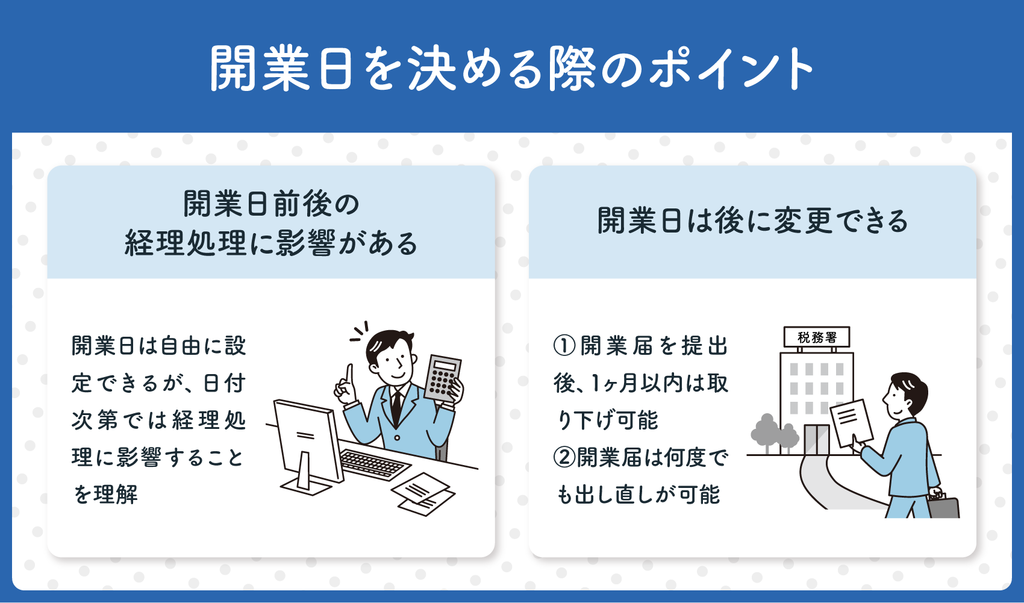

開業日を決める際に意識すべきポイントとしては、以下の2つが挙げられます。

どちらもきちんと覚えておくべき事柄なので、以下の解説を読んで把握しておきましょう。

開業日は自由に設定できますが、日付次第では経理処理に影響することを理解しておくべきでしょう。

開業日よりあとに発生したチラシの印刷代や備品の購入費用などは、広告宣伝費や消耗品費などの勘定科目で、必要経費として計上できます。しかし以前のものについては、開業費として扱わなければなりません。

開業費は経費ではなく繰延資産と呼ばれる資産であり、原則として5年かけて償却することになります。

一度届け出た開業日を、後に変更することも可能です。

第一の方法として、開業届を提出してから1ヶ月以内の期間であれば、取り下げができます。いったん取り下げてから日付を書き換え、再び提出することで開業日が変更されます。

第二の方法としては、開業届の出し直しがあります。実は開業届は、何度提出しても構わない書類です。そのため開業日を変更したくなったら、その欄のみを変更して新たに届出をすれば、問題なく受理してもらえます。

ただし、何度も届出を繰り返していると、何かやましいことがあるのではないかと税務署に目をつけられる恐れがあります。むやみに変更するのは控えたほうがよいでしょう。

開業日を決めたら、その日を記載した開業届を提出することにより、正式なものとして扱われるようになります。

開業届とは、個人事業主が開業したことを税務署へ通知するために提出しなければならない書類のことです。個人事業主は所得税を自ら納税する義務がありますが、開業届を提出することによって、税務署に事業の開始を伝えることができます。

もちろん、出さなかったからといって、所得税を納めなくてよいということにはなりません。

開業日は、開業届のなかほどにある「開業・廃業等日」の項目に記載します。紙面上部に記載するのは提出日なので、混同しないよう注意しましょう。

開業届は国税庁の公式サイトからダウンロードできます。インターネットを利用できない、あるいは何らかの事情がない限りは、これを利用しておくのがもっとも簡単でしょう。

上記をダウンロードできない場合には、最寄りの税務署の窓口で開業届が手に入ります。内容はまったく同じです。入手方法によって何らかの条件が変わることはありません。

開業届を出さないことで、何らかの罰則を受けることはありません。

所得税法上、事業開始から1ヶ月以内に提出しなければならないと定められていますが、開業した年の事業収集をまとめて税務署に確定申告をすれば、それが開業届の代わりになります。

しかし、きちんと届出をしておいたほうが税務署の印象もよく、気持ちのうえでの区切りにもなるので、よほどの理由がない限りは出しておきましょう。

開業届の提出期限は、事業を開始した日から1ヶ月以内と定められています。これは所得税法第229条に明記されています。

参考:所得税法

ただし前項で解説した通り、提出期限を過ぎてしまったとしても、とくに罰則はありません。また開業日は比較的自由に決められるので、開業届を提出する都合にあわせて設定すれば、遅れたことにならないという考え方もあります。

開業届は、過去に遡って提出することも可能です。

例えば開業届を出さないまま何年も事業を続けてきた個人事業主が、あるときから青色申告による申告をしたくなったとしましょう。青色申告は開業届を提出していなければ利用できないため、これから提出する必要があります。

その場合には、実態上「期限を過ぎてしまった過去の開業届を今になって提出する」という形になり、申告通りの開業日に開業していたことになります。

開業届を提出するメリットとしては、以下の2つが挙げられます。

どちらもきちんと活用することで大きなメリットを得られるものなので、以下の解説を読んでしっかり把握しておきましょう。

個人事業主が所得税を申告する方法としては、白色申告と青色申告があります。通常の申告は白色申告なので、青色申告で申告したい場合のみ、事前に申請する必要が生じます。

青色申告にするメリットは、以下のようなものです。

事業の開始と同時に青色申告申請をしたい場合、提出期限は以下のようになります。

上記の期限に間にあわなかったときは、初年度については白色申告で確定申告をする必要があります。

青色申告については、下記の記事にて解説しております。合わせてご覧ください。

個人事業主は原則として、事業用の銀行口座も個人名義です。そのためきちんと事業をおこなっていたとしても、取引したい相手からよい印象を持たれないことも少なくありません。

しかし開業届を提出することで、屋号+個人名で口座を開設できる銀行があります。見た目だけの話といってしまえばそれまでですが、「事業をおこなっている」という姿勢をアピールするよい材料なので、メリットは大きいといえるでしょう。

屋号で銀行口座を開設する場合には、開業届の控えが必要となる場合があります。

開業届を提出するデメリットとしては、以下の3つが挙げられます。

デメリットはいざというときに足を引っ張る要素となりうるので、あらかじめしっかり理解しておく必要があります。以下の解説をよく読んでおいてください。

開業届を出すことによって、青色申告による所得税の申告が可能になります。

青色申告には前述した通りいくつものメリットがあり、節税の役に立ちますが、引き換えに以下のような点で手間がかかるというデメリットがあります。

これらを難しいと考えるのであれば、わざわざ届け出る必要はないかもしれません。

開業届を出すことによって、失業給付金を受け取れなくなる恐れがあります。届出をした個人事業主は、失業状態にあるとみなされないからです。

開業直後に事業所得がない場合においても、失業給付は受給できないので注意しましょう。何らかの理由から失業給付を受給する予定がある人は、届け出る時期を見直したほうがよいかもしれません。

または、要件次第で起業家なども受給できる「再就職手当」の受給資格について確認するとよいでしょう。

開業届を提出して個人事業主になることによって、健康保険などにおいて配偶者の扶養から外れる恐れがあります。扶養から外れた場合には、国民年金保険料と国民健康保険料を納めなければいけません。

ただし、収入が一定金額を上回らないのであれば、扶養に入り続けられる可能性もあります。提出する前に、事業所得の見込みなどをよく確認しておきましょう。

開業日の決め方をメインテーマに、開業届の提出の仕方や、提出するメリット・デメリットなどについて解説しました。

開業日を決めて届出をすること自体は、それほど難しいものではありません。法律や事業に詳しくない人でも、例えばこの記事をよく読むことで、問題なく届け出ができるでしょう。

しかし事業を始めたばかりの頃は、ほかにもやらなければならないことがたくさんあり、煩雑な作業をしたくないと考える場合も多いはずです。また、もっともメリットの大きい開業日のタイミングを、プロに相談したい人もいるのではないでしょうか。

事業に専念するために開業手続きはプロに任せたい、開業届を提出するタイミングや開業日の決め方について相談したいという方は、千代田区神田の税理士・千代田税理士法人へお問い合わせください。

千代田税理士法人では、初回相談を無料で承っておりますので、お気軽にご相談ください。