竹橋駅5分/神保町駅10分

竹橋駅5分/神保町駅10分

日本では、所得税などを納めるために確定申告をしなければならない場合があります。確定申告の内容によって所得税および住民税の内容が決定し、定められた金額を最寄りの税務署に納めることになります。

しかし確定申告についてあまり詳しくない方は、「もし必要な確定申告をしなかったらどうなるのだろう?」と疑問に思ったことがあるのではないでしょうか。確定申告は自主的におこなうものであり、国がお膳立てしてくれるものではありません。申告期間内に何もしなければそのまま終わってしまいます。

この記事では、確定申告をしないとどうなってしまうのか、また確定申告が必要な場合とそうではない場合の区分けについて解説します。

会社設立から経営拡大支援までトータルサポート!初回無料相談はこちらから

目次

確定申告とは、ある年度の売上や経費を計算して所得を割り出し、その所得に対してかかる所得税などを納めるために定められた書面で自ら申告・納税する手続きのことを指します。1年に1回おこなうもので、1月1日~12月31日までの所得を計算し、原則として翌年の2月16日~3月15日の間に税務署に報告・納税します。

確定申告の最大の特徴は、国に対して納める税金の額を、納税者が自主的に計算し申告・納税する点です。国から徴収されるものは、役所から来る告知に対応する形で納めるイメージがありますが、税金の基本中の基本でもある所得税に関しては、そのような仕組みが取られていません。自己申告制となります。

会社勤めをしていて、自分では確定申告をしたことがないという方であっても、会社が代わりにやってくれています。その意味では、所得を得ている日本人であれば誰もが確定申告に関わっているといえるでしょう。

自らの手で確定申告をしなければならない方と、そうではない方がいます。確定申告をしなければならない方の条件としては、以下のようなものが挙げられます。

カテゴリーに分けて、順番に見ていきましょう。

会社員の場合、通常は自ら確定申告をする必要がありません。所得税や住民税は年末調整によってあらかじめ給与から差し引かれているからです。しかし以下の条件にあてはまる場合には、例外的に確定申告をする必要があります。

1つ1つ解説します。

会社員として給与を受け取っている方でも、金額の合計が年間2,000万円を超える場合には、自ら確定申告をしなければいけません。2,000万円を超える給与を受け取っている場合には、年末調整がおこなわれないと規定されているからです。

会社員で年間給料2,000万円を得る方というと、それまで長年にわたって確定申告を経験してこなかったケースがほとんどでしょう。不慣れではあるでしょうが、自分の手で申告する必要があります。

会社からもらっている給与とは別に、副業の所得が20万円を超えた場合には、その20万円に対して確定申告が必要となります。株や投資信託などによる所得が20万円を超えた場合にも、同じルールが適用されます。

ただし源泉徴収ありの特定口座で投資をしている場合には必要ありません。所得税や住民税がすでに差し引かれているからです。

最近では「複業」が広まっていますが、給与を2ヶ所以上から受け取っている場合には、年末調整をされなかったほうの所得について自ら確定申告する必要があります。ただしその金額が20万円未満である場合には、申告しなくても問題ありません。

同族会社の役員やその親族などが、会社の給与以外に貸付金の利子や土地の賃貸料などの収入を得ている場合、その所得に関して自ら確定申告をする必要があります。

上記の所得に関しては、年間の合計が20万円以下であっても確定申告が必要であることに注意してください。どれだけ少額であっても、きちんと計算し申告・納税することが義務づけられています。

会社を退職したあとに確定申告をしなければならないパターンとしては、以下の2通りが考えられます。

どちらもあまり考えたことのない方が多いのではないでしょうか。以下の解説をしっかり読んで、申告し忘れないよう注意しておきましょう。

ある年の途中で会社を退職し、それ以降再就職をしていない場合には、その年度に関する確定申告が必要となります。途中退社した場合、元の会社は年末調整してくれないので、所得税・住民税が自動的に差し引かれないからです。

なお、年中に退職した方が確定申告をする場合には、前職の源泉徴収票が必要になるので、保管しておくことを忘れないようにしてください。

退職金の支払いを受けるときに「退職所得の受給に関する申告書」を退職金の支払者に提出していない場合には、自ら確定申告をする必要があります。逆に提出しているのであれば、源泉徴収だけで所得税などの課税関係は完了しているので、原則として確定申告は不要となります。

公的年金の収入が400万円を超える場合には、自ら確定申告をおこなう必要があります。400万円を下回っていたとしても、それ以外の雑収入が20万円を超えているのであれば、その部分については確定申告をしなければいけません。

個人事業主やフリーランスの方で、所得が48万円を超える場合には、原則として確定申告をする必要があります。48万円というのは基礎控除額のことであり、売上からこの数字を引いた結果をもとに計算するので、48万円に達しない場合には確定申告が不要となる仕組みです。

個人事業主やフリーランスでも、個々の仕事において収入から源泉徴収が引かれる場合もありますが、所得税が累進課税のシステムである関係上、源泉徴収の額が必ずしも正しいとは限りません。そのため大抵の場合において、確定申告をしっかりとおこない、正確な税額を納める必要があります。

確定申告は、納税するべき所得があることを自己申告して税金納める仕組みです。では税務署はいったい、納税すべき所得があるのに確定申告していないことをどうやって見破るのでしょうか。

確定申告すべきなのにしていないことがバレる理由としては、主に以下の3つが挙げられます。

以下で順番に解説します。

主に個人事業主やフリーランスにいえることですが、取引先から報酬の支払を受けたとき、支払調書を受け取ることがあります。取引先はこの支払調書を税務署に提出することが義務づけられています。

税務署はこの支払調書をもとにして、報酬の支払い先である個人事業主やフリーランスがきちんと確定申告を済ませているかをチェックします。確定申告をした形跡がなく、年間所得が48万円を超えていると考えられる場合には、無申告の疑いを向けられてしまいます。

支払証書の税務署への提出は取引先がおこなうことであるため、個人事業主・フリーランスの側が報酬を受け取った事実を隠蔽することはできません。

ほとんどの場合、受け取った報酬は銀行口座に入金する形を取っていることでしょう。したがって銀行口座の動きをチェックすれば、口座の持ち主が仕事をして報酬を受け取ったかどうかは一目瞭然です。

税務署は、金融機関の預金取引の情報を照会する権限を有しています。口座の持ち主の許可を得ることなく、いつでもお金の動きを調べられるという意味です。したがって何かしらの理由で無申告の疑いをかけられた場合、銀行口座のお金の動きから、それが違法性を持ったものであるかどうかがすぐにバレてしまいます。

個人事業主本人でも取引先でもない第三者からのリークによって、税務署や国税庁に無申告がバレてしまうことがあります。このケースは意外と多いといわれています。

第三者からのリークが多いというのはつまり、「あの人が無申告だと話していた」「あの人は事業規模が小さい割にとてもいい車に乗っている」といった報告を、税務署に対しておこなう人物が意外といるという意味です。

気心の知れた間柄であっても、いつそのような報告をされてしまうかわかりません。たとえお酒の場で気持ちが緩んでいたとしても、「自分は無申告である」などとは決して話さないようにしましょう。もちろん、確定申告をしっかりと済ませておくことが大前提となります。

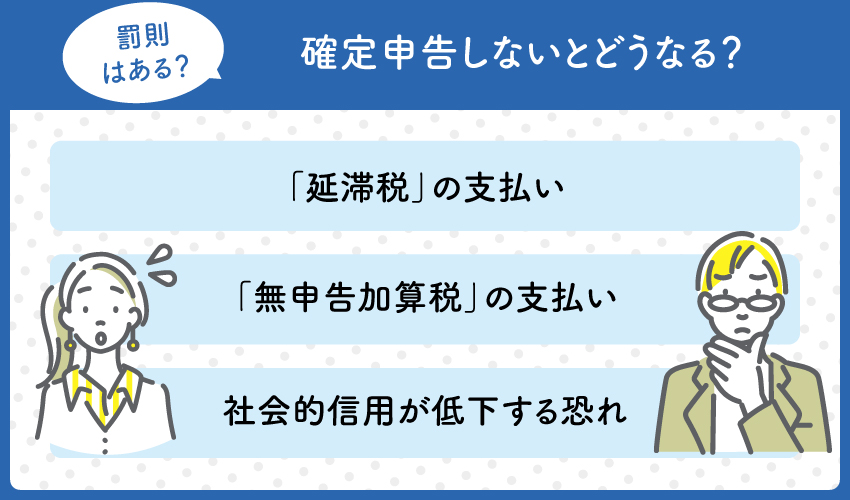

確定申告をしなければいけない立場にもかかわらずしなかった場合には、以下のようなペナルティが課せられてしまいます。

いずれもビジネスを続けていくうえで深刻なものばかりなので、以下の解説を読んでしっかりと把握しておきましょう。

確定申告の期限は、通常であれば3月15日と定められています。この日までに、支払うべき税金をすべて納めなければいけません。収めることができなかった場合には、延滞税と呼ばれる罰則的な税金を新たに課せられることになります。

延滞税は原則として、納付期限の翌日から納付するまでの日数に対して課されます。したがって延滞してしまった場合には、できるだけ速やかに納付した方が延滞税を低く抑えられます。具体的な税率は以下のようになっています。

延滞税は納税者が自ら計算する必要がなく、国が計算する仕組みになっています。

確定申告書を3月15日までに提出しなかった場合、罰金として無申告加算税が課されてしまいます。無申告加算税は原則として、以下の割合を納付税額にかけた金額となります。

不注意によって期限までに確定申告書を提出できなかったとしても、自主的に申告をすれば比較的軽い無申告加算税で済むことがわかります。そのような場合には、できるだけ早く提出することが重要です。

悪質な無申告であると判断された場合には、勤務先や取引先などを税務署が調査することもあります。取引についての情報を集めるためです。

このとき税務署は「脱税している可能性がある」と明言はしませんが、勤務先や取引先は間違いなく税金の未払いを疑うことでしょう。そうなれば社会的信用が低下するのは避けられず、今後の取引に悪影響をおよぼす可能性があります。

疑われることでお金を支払うわけではありませんが、ある意味では何よりも大きなものを失うことになりかねません。絶対に避けるべき事態でしょう。

確定申告は煩雑な作業なので、税金の専門家である税理士に任せることがよくあります。会社はもちろんのこと、ある程度の利益を上げている個人事業主も、税理士にお願いしているケースが少なくありません。

ここでは税理士に確定申告を依頼するメリットやデメリット、そして依頼する際の費用の相場について解説します。

税理士に確定申告を依頼するメリットとしては、以下の5つが挙げられます。

税理士にお願いすることで煩雑な作業から解放できるだけでなく、確定申告におけるミスの可能性を限りなくゼロに近づけることも期待できます。また税理士によって確定申告をおこなうことで税務署からの信頼も得られるので、税務調査の対象になりにくいのもメリットでしょう。

また節税や資金繰りについてのアドバイスをもらうこともできます。

税理士に確定申告を依頼するデメリットとしては、以下の2つが挙げられます。

プロフェッショナルに作業を依頼するわけですから、当然ながら費用が発生します。したがってほとんど利益の出ないギリギリの状態でビジネスを続けている場合には、税理士を雇う余裕がないことも少なくありません。その場合には自力で確定申告を済ませる必要があります。

また他人である税理士が確定申告をおこなう以上、「この領収書は何に使ったものなのか」といったことを1つ1つ確認するための打ち合わせが必要になります。最近ではオンラインで打ち合わせをするケースが増えたため、それほど手間にはならなくなりましたが、それでもある程度時間を取られることは意識する必要があるでしょう。

税理士に確定申告を依頼する際の費用相場としては、以下の数字を頭に入れておくとよいでしょう。あくまでもおおまかな数字ですが、税理士にお願いする際の参考資料としては十分に使えるものです。

ただし、これはあくまでも確定申告のみを税理士にお願いする場合の話です。顧問契約を結んでいる場合には個々の税理士事務所ごとに価格はピンキリなので、各事務所を比較検討してみましょう。

確定申告とはどのようなものなのか、確定申告をしなかった場合にどのようなペナルティが課せられるのか、といったことについて解説しました。

確定申告は、大切な税金の申告を自主的におこなうものです。決してミスの許されないものであるにもかかわらず、責任がすべて提出する側にかかってくるため、毎年確定申告の時期になると多くの個人事業主が憂鬱な気持ちになるといわれています。可能であれば専門家にお願いするに越したことはありません。

確定申告についてプロフェッショナルの手を借りたい方は、ぜひ弊社・千代田税理士法人をお訪ねください。細部までしっかりチェックを重ねた確実な確定申告を代行させていただくだけでなく、ご要望があれば節税や資金繰りなどについてのご相談も承ります。