竹橋駅5分/神保町駅10分

竹橋駅5分/神保町駅10分

2023年10月からインボイス制度が始まります。インボイス制度開始後は、仕入税額控除をするためにインボイス(適格請求書)が必要です。ただし、インボイスは誰でも発行できるわけではなく、適格請求書発行事業者のみが発行できます。

本記事では、適格請求書発行事業者の概要と申請方法を解説します。また、登録申請書の具体的な書き方や提出期限も紹介するので、ぜひ参考にしてみてください。

会社設立案内BOOKを無料提供しております。ダウンロードはこちらから!

目次

適格請求書発行事業者とは、インボイス(適格請求書)を発行できる事業者です。

インボイスは、インボイス制度開始後に仕入税額控除をおこなうために必要になります。インボイスには従来の区分記載請求書に加えて、以下の項目の記載が必要です。

インボイスに記載が必要な登録番号は、適格請求書発行事業者に対してのみ税務署から発行されます。そのため、適格請求書発行事業者以外の事業者は登録番号がもらえず、インボイスの発行ができません。

2023年10月から始まるインボイス制度は、仕入税額控除をおこなうためのルールを定めた制度です。

仕入税額控除では、課税事業者が納税する消費税を計算する際、売り上げにかかる消費税から仕入れにかかる消費税を差し引きます。

インボイス制度開始前は、仕入先がどんな事業者や個人事業主でも仕入税額控除をおこなえましたが、インボイス制度開始後は、仕入先が適格請求書発行事業者である場合のみ、仕入税額控除が可能です。

ただし、適格請求書発行事業者になるためには課税事業者であることが要件となります。そのため、今まで免税事業者であった法人や個人事業主にとっては、適格請求書発行事業者になることは、実質的な増税です。

インボイス制度については下記のコラムで詳しく解説しておりますので、合わせてご確認ください。

適格請求書発行事業者の登録申請の必要性が高い事業者は、課税事業者の取引先を持つ事業者です。

課税事業者は、自社が納める消費税を計算する際、売上にかかる消費税から仕入れにかかる消費税を差し引きます。ただし、インボイス制度開始後は、外注先や仕入先がインボイスを発行できない場合、仕入税額控除ができず実質的な損失を被ります。

そのため、取引先に損失を与えたくない事業者は、適格請求書発行事業者の登録が必要です。ただし、免税事業者が適格請求書発行事業者の登録申請をおこなうことは、課税事業者になることを意味します。

免税事業者は課税事業者になることで、消費税の納税義務が発生するため、慎重な検討が必要です。

適格請求書発行事業者の登録申請をしないと、インボイスの発行ができません。仕事や発注をもらっている取引先に仕入税額控除を行う事業者がいる場合には、取引先に損失を与えることになります。

ただし、会社員や主婦などの一般消費者(個人)が顧客となる場合には、そもそも仕入税額控除が不要なため、適格請求書発行事業者の登録をしなくても、特に問題は生じないでしょう。

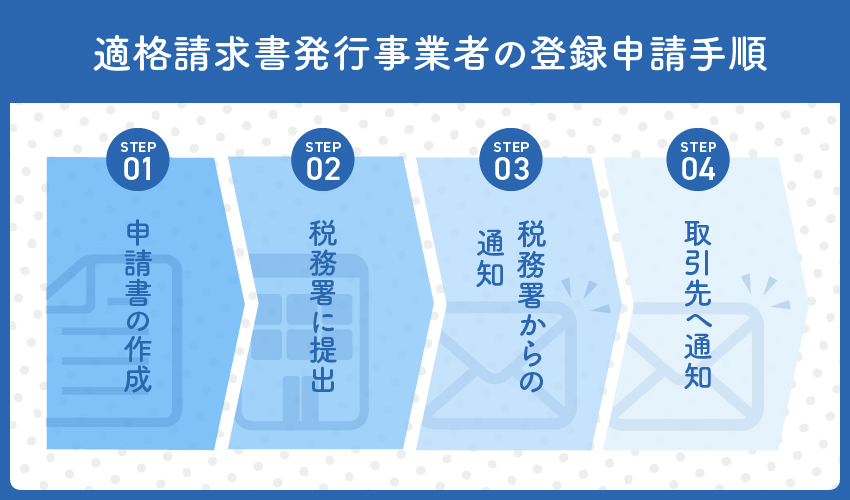

適格請求書発行事業者の登録申請手順は以下のとおりです。

まず、登録申請書に申請内容を記載します。申請書は国税庁のサイトから取得可能です。

また、現在は電子申請も可能で、e-Taxを利用して申請します。個人事業主はスマートフォンからの申請も可能です。紙での手続きが不要で、申請の通知や登録番号もメールや電子データで受け取れるため紛失のリスクが減ります。ぜひ、電子申請も検討してみてください。

申請書の記入が完了したら、税務署に提出します。紙での申請の場合、各地域に設定されたインボイス登録センターに提出します。

電子申請の場合は、e-Taxで提出を完了できます。

登録が完了すると、税務署より登録通知書が届きます。登録通知書には、登録番号や公表情報などが記載されています。

e-Taxで申請をした場合には、電子データでの受領が可能です。登録申請時に、「電子データで受け取りを希望するか」と質問が表示されるため、「希望する」を選択しましょう。電子データで受領すれば、紛失のリスクを抑えられます。

登録通知書を受領したら、取引先へその旨を通知しましょう。登録番号や適格請求書の発行方法(紙なのか電子なのか)などを伝えます。

また、適格請求書が発行できる事業者と優先して取り引きをする事業者も出てくる可能性があります。適格請求書発行事業者の登録が完了していることをアピールしましょう。

具体的な登録申請書の書き方を解説します。紙の登録申請書を前提に紹介しますが、e-Taxでの電子申請の場合も入力内容に違いはありません。

申請者の住所または居所を記載します。法人の場合は、登記上の本店所在地を記載してください。

法人の場合、国税庁ホームページに適格請求書発行事業者の所在地として公表されます。個人事業主の場合には、住所や居所は公表されません。

納税地の住所を記載してください。住所や所在地と同じ場合には、「同上」と記載すれば問題ありません。

個人事業主は氏名を記載します。屋号の記載は不要ですので注意しましょう。

また、法人の場合には登記している法人名を記載してください。本項目は、個人事業主も法人も、国税庁ホームページに適格請求書発行事業者として掲載されます。

法人の場合には、代表者氏名と法人番号を記載します。自社の法人番号は、国税庁法人番号公表サイトで公表されているので、確認してみてください。

個人事業主の場合、本項目への記入は不要です。

申請書を提出する時点で、課税事業者か免税事業者かを選んでチェックします。個人事業主でも法人でも、記載が必要です。

現時点での事業区分のため、インボイス制度開始に伴い免税事業者から課税事業者になる場合は、免税事業者にチェックを入れましょう。

2023年10月1日から適格請求書発行事業者になるためには、原則、2023年3月31日までに登録申請書を提出する必要があります。

本項目は、2023年4月1日以降に申請書を提出する場合に、2023年3月31日までの提出が困難だった理由を記載する項目です。

ただし、2023年4月1日~2023年9月30日までの申請についても、困難な事情の記載がない登録申請書が提出された場合でも、申請を認めることが決まりました。そのため、2022年9月30日までに申請する方は記載不要です。

現在公表されている登録申請書は2023年9月30日までの提出に使える申請書のため、本申請書を提出する方で、困難な事情を記載する必要がある方はいません。

納税者本人に代わって、税理士が申請書の作成・提出をする場合に記載が必要です。税理士の署名と税理士の電話番号を記載します。

適格請求書発行事業者になるためには、課税事業者になることが必要です。現在、免税事業者の方は、以下のいずれかにチェックします。

①令和5年10月1日から令和11年9月30日までの日の属する課税期間中に登録を受け、所得税法等の一 部を改正する法律(平成28年法律第15号)附則第44条第4項の規定の適用を受けようとする事業者

②消費税課税事業者(選択)届出書を提出し、納税義務の免除の 規定の適用を受けないこととなる課税期間の初日から登録を受け ようとする事業者

別で消費税課税事業者(選択)届出書を提出している・提出する方は②を選択し、課税期間の初日を記載してください。

それ以外の方は、①を選んで必要項目の記入に進んでください。

質問項目に「はい」か「いいえ」で答えます。「課税事業者です」は、現在免税事業者であっても、申請後は課税事業者になるため、「はい」を選択しましょう。

また、国内に住居や事業所がある個人や法人は納税管理人を定める必要はありません。

登録申請書の書き方に不安がある方は、国税庁のサイトも確認してみてください。個人事業主用と法人用で、それぞれの記載例が掲載されています。

また、e-Taxの申請方法なども紹介されているので参考にしてみてください。

適格請求書発行事業者の登録スケジュールは以下の通りです。

| 登録申請受付開始 | 登録申請期限(延長後) | インボイス制度開始 |

| 2021年10月1日 | 2023年9月30日 | 2023年10月1日 |

また、2023年1月12日に国税庁が公表した資料によると、登録申請書の処理期間は以下のとおりです。

e-Tax提出の場合:約3週間

書面提出の場合:約2ヶ月

ただし、申請の多さなどによって処理期間は変動するので、余裕をもって申請を行いましょう。

2022年12月23日に閣議決定がなされ、2023年10月1日を適格請求書発行事業者登録開始日として登録するための申請締切日が以下のとおり延長されました。

閣議決定前:2023年3月31日

閣議決定後:2023年9月30日

適格請求書発行事業者の概要や登録申請書の書き方について解説しました。インボイス制度開始後に仕入税額控除をおこなうために適格請求書発行事業者の登録申請が必要となります。

登録申請の手続きは難しくありませんが、期限内に登録申請を確実に終え、インボイス制度開始までに新しい請求書フォーマットの作成やインボイスの保存方法を検討しなくてはなりません。

また先述しましたが、免税事業者の場合も登録申請書を提出すれば、適格請求書発行事業者の登録申請がおこなえます。

しかし、適格請求書発行事業者になるかどうか(課税事業者になるかどうか)の判断には、さまざまな視点や分析が必要です。現在の取引先や売上高、納税額などの要素を分析して、適格請求書発行事業者になるべきかの判断をおこないましょう。

適格請求書発行事業者申請書の記入や登録手続きが正しくできるか不安な方やインボイス制度開始までに何をすればよいか分からない方、そもそも適格請求書発行事業者になるかどうか(課税事業者になるかどうか)の判断に迷っている方はぜひ千代田区神田の税理士・千代田税理士法人にご相談ください。初回無料相談も受け付け中ですので、お気軽にお問い合わせください。