竹橋駅5分/神保町駅10分

竹橋駅5分/神保町駅10分

個人の節税対策としてマイクロ法人を設立する方法があるとよく耳にします。どのようなものか気になる方は多いのではないでしょうか?しかし、マイクロ法人設立のメリットとデメリット、法人の設立方法を理解している人は多くありません。

この記事では、マイクロ法人の作り方を解説します。マイクロ法人を設立するメリットやデメリット、後悔しないための注意点も分かります。

会社設立案内BOOKを無料提供しております。ダウンロードはこちらから!

目次

マイクロ法人とは、従業員を雇わずに代表者1人で事業を運営する会社のことです。個人事業主が、税金や社会保険料の節減を目的に設立する場合が多いです。

マイクロ法人を設立するのに、資本金や売上高の制限はありません。個人事業主の次のステップとして法人化できます。

マイクロ法人と個人事業主の違いは、以下の各点です。

| 内容 | マイクロ法人 | 個人事業主 |

| 法的形態 | 法人格あり | 法人格なし |

| 資本金 | 必要 | 不要 |

| 手続き | 定款の作成、登記申請など複雑な手続き | 比較的簡単 |

| 経費 | 事業に関連する経費を法人経費として計上可能 | 個人の支出と事業の支出の区別が必要 |

| 社会的信用 | 取引先や金融機関からの信用が得やすい | 法人に比べて信用度が低いことがある |

マイクロ法人は法人格を持つことで、税務面でのメリットや社会的信用度の向上が期待できますが、設立には手続きや費用がともないます。一方、個人事業主は手続きが容易で、すぐに事業を始めやすい特長があります。

どちらを選ぶかは、事業の性質や規模、将来の展望などに基づいた慎重な検討が大切です。

マイクロ法人は誰でも設立可能です。現在会社に勤めている人でも設立できます。ただし、設立したマイクロ法人の登記簿謄本やマイクロ法人からの役員報酬の受け取りにより、法人を設立したことが勤務先に知られてしまう恐れがあるため注意しましょう。

マイクロ法人を設立するメリットとしては、以下の4つが考えられます。

個人の所得税は所得が増えるほど税率が高くなる累進課税で、税率は最高45%です。所得税と住民税あわせて、最高55%の税率になります。

一方、法人税は所得や法人の形態に応じて異なりますが、23.2%の税率です。地方法人税などをあわせた実効税率は34.5%ほどなので、法人は個人に比べ最高税率が低いです。

つまり、所得が高くなると、法人として運営したほうが税金の負担を軽減できる可能性があります。

個人事業主が加入する国民健康保険の保険料は、所得金額などに応じて計算されます。

一方、マイクロ法人からの給与所得がある場合の社会保険料の金額は、会社から受け取る金額に応じた額です。マイクロ法人から受け取る役員報酬の金額が少ないと、社会保険料も低額になります。

消費税の免税事業者となることも、マイクロ法人設立のメリットの一つです。法人も基準期間の課税売上高が1,000万円未満の場合、消費税の納税義務が免税されるからです。

個人事業主と法人は、消費税の納税義務を別々に負います。例えば、基準期間の課税売上高が1,400万円の個人事業主がいたとしましょう。その人がマイクロ法人を設立して、売上が800万円ある事業部門をマイクロ法人に移したとします。

その結果、個人としての課税売上高が600万円になっていれば、個人事業主としての消費税の納税義務が免除されます。一方、この場合、マイクロ法人の売上も1,000万円未満です。したがって、こちらも消費税の免税事業者になる可能性があります。

マイクロ法人は法人登記をすると、法人登記の情報が公開されるため、個人事業主に比べて社会的信用度が高くなります。大手企業や金融機関との取引がしやすくなったり、法人対象の補助金や助成金を利用できたりする可能性があります。

マイクロ法人を設立するデメリットは、以下の3点です。

マイクロ法人を設立する場合、事務手続きが個人事業主に比べて煩雑になります。年に一度、マイクロ法人の決算申告をしなくてはなりません。法人決算には、貸借対照表や損益計算書などの決算報告書だけでなく、勘定科目内訳明細書や法人事業概況説明書の提出も必要です。

また、会計上では費用でも、税法上は損金にならないことがあるため、申告調整の手続きが必要です。法人決算や申告調整の書類を個人で作成するのは簡単ではありません。法人決算を税理士に依頼する場合、別途費用がかかります。

個人事業主の場合、赤字のときは所得税と住民税が0円です。しかし、マイクロ法人は、赤字でも法人住民税の均等割を納付する必要があります。

均等割とは、 前年の所得金額にかかわらず、課税対象となる人全員が均等に負担する税金のことです。均等割の金額は自治体によって異なりますが、7〜8万円ほどです。赤字の場合でも税金の支払いがあることは、マイクロ法人設立のデメリットとして挙げられます。

マイクロ法人の設立には費用がかかります。株式会社の場合、設立費用は24万円ほど、合同会社では10万円ほど必要です。

また、設立費用だけでなく、ランニングコストが発生する可能性があります。例えば、バーチャルオフィスや電話受付代行サービスなどの費用です。

バーチャルオフィスや電話受付代行サービスなどの費用は毎月発生するため、年間で考えるとまとまった金額になります。事前に削減される税金や、社会保険料などと比べることが大切です。

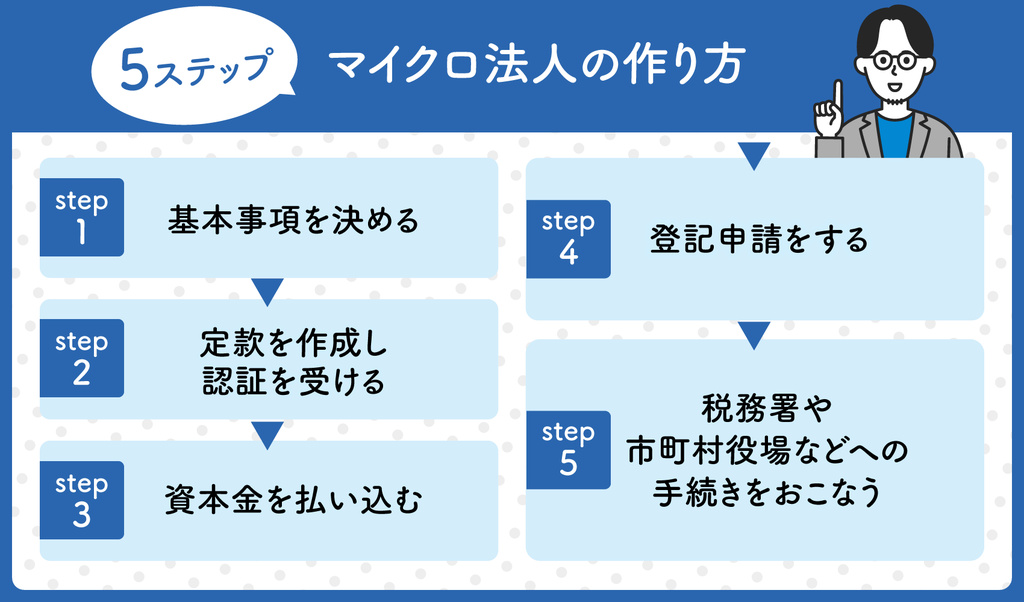

マイクロ法人の設立手続きは複雑ではありません。具体的には以下の5ステップで設立できます。

ステップ1:基本事項を決める

ステップ2:定款を作成し認証を受ける

ステップ3:資本金を払い込む

ステップ4:登記申請をする

ステップ5:税務署や市町村役場などへの手続きをおこなう

マイクロ法人設立の最初のステップは、会社の基本事項の決定です。会社の基本事項とは、会社の形態(株式会社、合同会社など)、商号(会社名)、事業目的、本店所在地、資本金、会社設立日、会計年度などです。

法律上、資本金の下限はないため、資本金1円でも会社設立は可能ですが、社会的信用を得るためには適切な金額の設定が推奨されます。

次に、会社の内部規則を定める「定款」を作成し、公証役場で認証を受ける必要があります。定款に定めるのは、会社形態や商号、事業目的、本店所在地、資本金、会社設立日、会計年度、役員・株主構成などです。

株式会社の場合、定款認証に約72,000円〜92,000円の費用がかかります。ただし、合同会社の場合は、認証不要です。

定款認証後、定款で定めた額の資本金を払い込む必要があります。資本金は、任意の銀行口座に振り込む形で行います。払い込みが完了したら、払込証明書を発行してもらいます。払込証明書は、登記の際に必要です。

資本金の払い込み後、会社設立の登記を法務局に申請します。登記申請に必要な書類は、登記申請書、登録免許税納付用台紙、就任承諾書、発起人決議書、払込証明書などです。登記には、法定費用として20万円ほど必要です。

最後に、税務署や市町村役場などで、必要な手続きをおこないます。具体的な手続きは、開業届や社会保険の手続きなどです。

個人事業主の場合は、税務署への開業届提出のみで済みますが、マイクロ法人ではより多くの手続きが必要となります。特に「青色申告の承認申請書」などは、提出期限が過ぎないように注意が必要です。

マイクロ法人のことをよく知らないと、設立してから後悔してしまうことがあります。そのようなことがないよう、マイクロ法人設立後のことをよく理解しておきましょう。ここでは、例として、2点挙げます。

マイクロ法人設立を検討している個人事業主は、マイクロ法人で行う事業内容と、個人事業主としておこなっている事業内容を明確に分けることが大切です。

個人と法人が同じ事業に携わると税務上の問題が生じ、マイクロ法人のメリットを活かせなくなる恐れがあります。所得を分散させている、と税務署から税金逃れを指摘されるケースも考えられます。

個人事業と法人事業の区分が不十分だと、税務上の問題や脱税の疑いを招くリスクもあるため注意しましょう。

会社員はすでに社会保険に加入しています。会社員がマイクロ法人から役員報酬を受け取ると、逆に社会保険料が増える恐れがあります。会社員がマイクロ法人を設立する際は、社会保険料節約のメリットは期待できない点に注意が必要です。

また、2つ以上の会社で社会保険に加入する場合、本業の会社に通知が届き副業がばれることがあります。

マイクロ法人を設立する際、選ぶ事業は大切です。適切な事業を選ぶことで、マイクロ法人のメリットを活かすことが可能になります。

マイクロ法人は、社長1人で会社の事業運営をおこないます。在庫を必要としない事業などに適しているでしょう。具体的には、以下の事業がおすすめです。

近年では、YouTubeやSNSを活用した事業をする人が増加傾向です。例えば、YouTubeやInstagramなどのSNSを使ったコンテンツ制作は、プラットフォームを利用し、広告収入や企業とのコラボレーション収入など多様な収入源を確保できます。収入をマイクロ法人に移管すれば、節税効果を得られることがあります。

副業300万円問題とは、国税庁が「副業収入が300万円を超えない場合、事業所得ではなく雑所得とする」と、発表した基本通達改正案に関連するものです。この基本通達改正案に対して多くの意見が寄せられました。結果、帳簿書類を保存すれば、収入金額が300万円以下であっても、原則として事業所得に区分されることになりました。

一般的に、マイクロ法人化を考えるタイミングの目安は、以下のような状況になったときでしょう。

マイクロ法人を設立するタイミングは働き方や、将来の事業運営方針などによっても異なります。1人で考えずに、税理士などの専門家に相談することをおすすめします。

マイクロ法人の設立によって得られるメリットは、税金や社会保険料の節約と社会的信用度の向上などです。しかし、いったん法人を設立したら、赤字でも税金が発生し、ランニングコストがかかります。

マイクロ法人を設立すべきかは、売上や将来の事業運営方針などによって異なります。マイクロ法人は5つのステップで簡単に作れますが、分からないことがあるときは、まずは税の専門家である税理士に相談しましょう。特に法人設立に詳しい税理士がおすすめです。

千代田税理士法人は10名以上の税理士が在籍し、設立60年の実績があります。お客様一人ひとりに最適なアドバイス、サポートをご提供いたします。初回無料相談を実施しているため、まずはお気軽にご相談ください。

マイクロ法人は売上なしでも設立可能ですが、ペーパーカンパニーなど節税目的のためだけの設立は避けましょう。税務署から事業実体のないペーパーカンパニーとみなされると、脱税行為や租税回避と判断される恐れがあります。

マイクロ法人が支払うべき基本的な税金は以下の各税です。

・法人税

・地方法人税

・法人住民税(県民税、市民税)

・法人事業税・特別法人事業税

・消費税

法人は個人と異なり、赤字であっても法人住民税の均等割の支払いが必要です。