竹橋駅5分/神保町駅10分

竹橋駅5分/神保町駅10分

起業しようと考えている方の中には、個人事業主として開業するのと法人化するのとでは、どちらが得かお悩みの方も多いでしょう。そこで、本記事では個人事業主と法人の違い6選、それぞれのメリット・デメリットについて詳しく解説します。

それぞれのメリット・デメリットをよく理解していないと、ビジネスプランに合わないほうを選択してしまうかもしれません。法人化のタイミングにお悩みの方も、ぜひ最後までお読みください。

会社設立案内BOOKを無料提供しております。ダウンロードはこちらから!

目次

具体的にどちらが得か考える前に、まずはそれぞれの特徴を把握しておく必要があります。個人事業主と法人化の概要を紹介します。

個人事業主とは、法人を設立せず個人で事業を営んでいる人を指します。税務署に「開業届」を提出して事業開始の申告をすれば、誰でも個人事業主として独立したとみなされます。

開業届は、税務署窓口、郵送、e-Taxのいずれかの方法で提出できます。なお、手続きにかかる費用はありません。

法人化とは個人事業主として事業を行っている人が法人を設立し、その事業を引き継ぐことです。「法人成り」とも呼ばれています。個人事業主が法人化すると「法人格」という個人とは別の人格を得ることになります。法人格とは、権利義務の主体となれる独立した人格です。

法人には、ビジネスで得た利益を株主や社員に分配することを目的とした営利団体と、利益分配を目的としない非営利団体があります。また、株式会社や合同会社など、さまざまな形態があります。

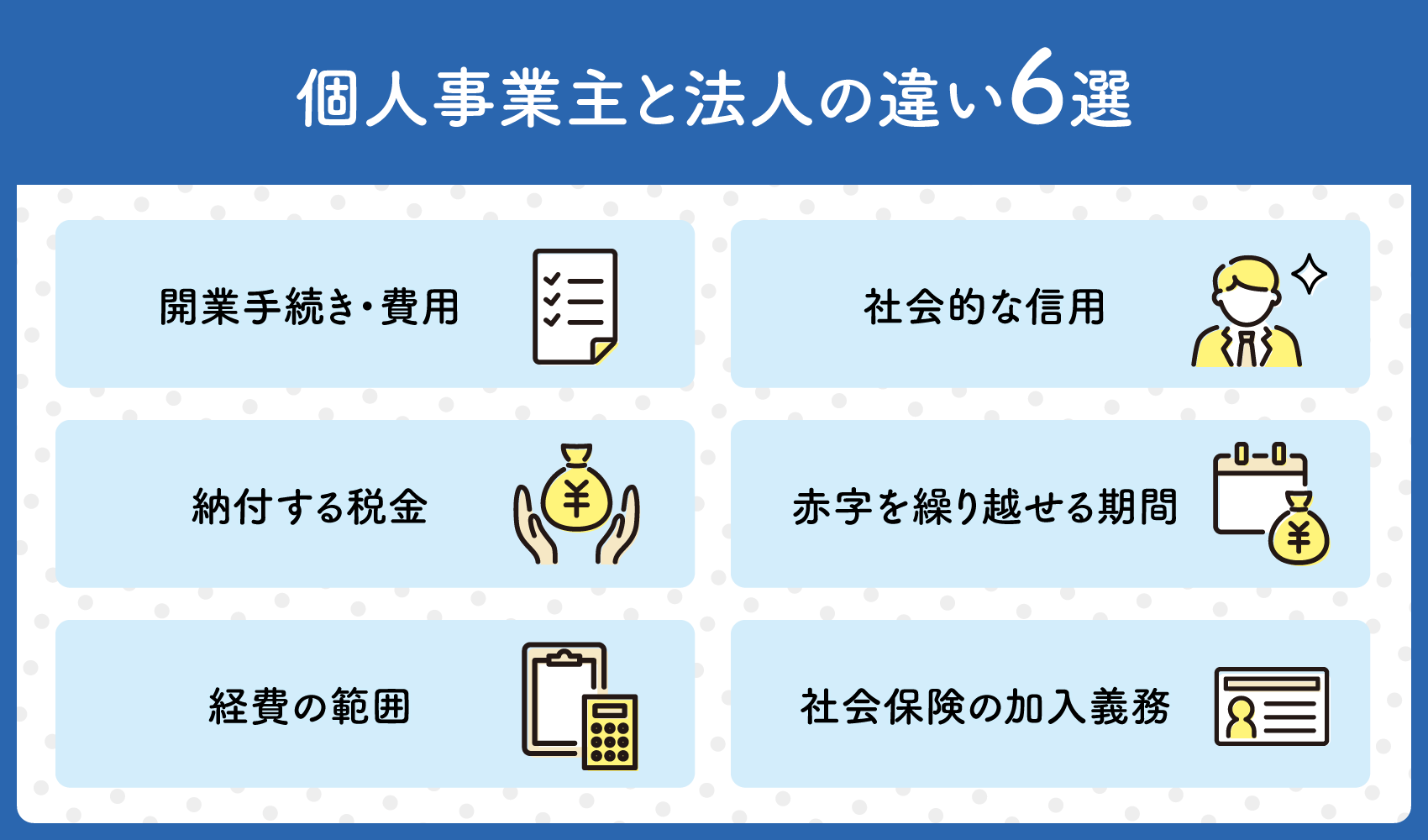

個人事業主と法人の主な違いを6つご紹介します。

それぞれの項目について詳しく確認していきましょう。

個人事業主と法人の開業手続きと、それにかかる費用はそれぞれ表の通りです。

| 個人事業主 | 法人 | |

| 開業手続き | ・開業届を提出する・(青色申告を希望する場合は)青色申告承認申請書を提出する | ・定款の作成と認証・資本金の払い込み・法人登記申請をする |

| 費用 | 無料 | 定款作成にかかる費用や登録免許税などで、10万~25万円 |

個人事業主は開業届を出すのみなので、法人に比べて開業までの手続きは簡単です。法人は法人登記申請の前に、社名や事業内容の決定や定款の作成・認証、必要書類の提出などの手続きが必要になります。

法人の開業には、定款作成にかかる費用や登録免許税が必要です。また、株式会社と合同会社では株式会社の方が倍以上費用がかかります。

納付する税金の種類は表の通りです。

| 個人事業主 | 法人 |

| ・所得税・個人住民税・(課税売上高が1,000万円を超えると)消費税・(青色申告特別控除前の事業所得が290万円を超えると)個人事業税 | ・法人税・法人住民税・消費税・法人事業税 |

個人事業主の所得税は累進課税制度を採用しており、所得に応じて5〜45%の間で変動します。所得が多ければ税率も高くなり、個人事業主の所得税額は所得800万円のとき23%、900万円は33%となっています。

法人税は所得800万円以下15%、所得800万円超は一律23.2%です。税額は、所得800万円あたりで損益分岐点があると考えていいでしょう。

個人事業主も法人も、所得を得るために支出した費用を収益から控除できます。個人事業主の場合、自分に対する給与や福利厚生の費用は必要経費に含めることができません。一方、法人であればこれらは経費として認められるという違いがあります。

また、法人成りすれば、家族従業員への給与・社宅・出張費・休日出勤の手当など、経費にできる範囲が個人事業主よりも広くなるのが特徴です。

また、個人事業主は事業とプライベートの区分が難しく、経費に計上できる範囲が曖昧になりがちです。例えば自宅の一部屋をオフィスにしている場合、家賃・電気代などの光熱費は事業に使った分だけ按分しなければなりません。

青色申告を行っている個人事業主は、赤字を翌年以降に繰り越して3年間に渡って他の事業所得と相殺できます。法人は10年間欠損金の繰越控除ができるため、大きな赤字が発生した場合は法人化しておく方がメリットが大きいといえます。

例えば、過去10年間毎年10万円の赤字だった企業が11年目に100万円の黒字となった場合で考えてみましょう。個人事業主が控除できるのは3年間分の30万円のみです。一方、法人であれば100万円まるまる控除が受けられるため、課税所得は0円です。

法人化すると、従業員が社長(本人)1人しかいなくても必ず社会保険に加入しなければなりません。個人事業主の場合は、常時雇用する従業員が5名未満であれば、社会保険の加入義務はありません。

加入しなければならない社会保険は、健康保険・厚生年金保険・労災保険・雇用保険・介護保険などです。社会保険の適用事業所になると、社会保険料の負担をしなければならないため、従業員が多くなればそれだけ負担が大きくなります。

一方で、社会保険は会社の福利厚生となるため、採用など人材確保の面で個人事業主よりも有利です。また、健康保険には病気などで休業した場合に請求できる傷病手当金の給付があるのもメリットといえます。

個人事業主として事業をおこなう場合のメリットとして、以下3つがあげられます。

個人事業主は、税務署に開業届を提出するだけで事業を始められます。白色申告をしている事業者が青色申告に切り替えて節税対策をしたい場合は、青色申告承認申請書の提出も必要です。

法人を設立する際には、以下のような設立費用がかかります。

設立費用の内訳は法人の形態によって異なります。例えば、法人登記手続きの際にかかる登録免許税は、株式会社の場合15万円、合同会社では6万円です。

個人事業主の税務処理は、会計ソフトを使えば誰でも比較的簡単に行えます。個人事業主が青色申告で確定申告をする場合は、複式簿記による帳簿への記帳作業が必要となります。ですが、会計ソフトを使えば詳しい税務知識がない方でも帳簿が作成できます。

法人の税務処理は大変複雑で、専門的な知識が必要です。会計の専門知識を持つ従業員がいない場合は、税理士などの専門家に依頼することをおすすめします。

個人事業主は青色申告特別控除が使えるため、青色申告で所得税の確定申告を行うと課税所得額から一定額が差し引きできます。この制度を利用すると課税所得額が下がるので、所得税だけでなく住民税や国民健康保険料も減額できるのが魅力です。

青色申告特別控除で適用できる控除額は、65万円、55万円、10万円のいずれかの金額です。65万円を適用するには「複式簿記で記帳する」「確定申告に青色申告決算書を添付する」など各種条件を満たす必要があります。

個人事業主として事業をおこなう場合には以下2つのデメリットがあります。

個人事業主から法人成りを検討される方は、デメリットも理解したうえで決めましょう。

個人事業主は法人に比べて社会信用度が低いといわれています。法人は設立に登記が必要で、設立後は会社法に則って経営することが必須です。そのため、法人は個人事業主よりも社会的信用度が高く、取引先の開拓や銀行の融資審査でも有利に働くケースがあります。

個人事業主の所得税は累進課税のため、以下の通り課税所得額により税率と控除額が決まります。

| 課税所得額 | 税率 | 控除額 |

| 1,000~1,949,000円 | 5% | 0円 |

| 1,950,000~3,299,000円 | 10% | 97,500円 |

| 3,300,000~6,949,000円 | 20% | 427,500円 |

| 6,950,000~8,999,000円 | 23% | 636,000円 |

| 9,000,000~17,999,000円 | 33% | 1,536,000円 |

| 18,000,000~39,999,000円 | 40% | 2,796,000円 |

| 40,000,000円~ | 45% | 4,796,000円 |

個人事業主が法人化するメリットとして、以下の5つがあげられます。

法人は所得が増えると個人事業主との納税額が逆転するため、法人化の節税効果が高くなります。役員報酬や役員の退職金が経費として損金計上できる点も、法人化の有利な点です。

また、法人化して2年間は消費税の課税事業者とならないため、2年間消費税の納税義務が免除される点もメリットといえます。

そして、個人事業主は事業上の責任をすべて事業主である個人が負う無限責任です。一方、法人化すれば社長個人と法人は別人格となるため、社長個人が負う責任の範囲が狭まり、財産も法人とは別に守られます。

個人事業主が法人化するデメリットは、以下4つがあげられます。

法人の設立や煩雑な各種事務手続きは、税理士などの専門家に依頼するのが一般的です。依頼するには相応の報酬を支払わなければなりません。このほか、日常に発生する事務を担う人材を雇用するのであれば、別途人件費を支出することになります。

また、法人は赤字であっても法人住民税の均等割を納付する義務があります。個人事業主が赤字になった場合は所得税と住民税が0円ですが、法人の均等割は資本金や従業員数で支払う金額が決められています。

関連記事:法人成りの適切なタイミングとは?手続き方法やメリット・デメリットも解説

個人事業主が法人化をするべきタイミングは以下の通りです。

法人化するのは、個人事業の所得が800万円を超えたタイミングがおすすめ。これは、個人事業主の所得税率と法人の法人税率が、所得額800万円付近をボーダーラインとして逆転するためです。

今後事業の拡大を検討している方は、700万円を超えたあたりで一度税理士に相談するのがいいでしょう。

また、売上高が1,000万円を超えると個人事業主は消費税の課税事業者となります。このタイミングで法人化すると、最大2年間は消費税が免除されます。

関連記事:法人成りの適切なタイミングとは?手続き方法やメリット・デメリットも解説

ビジネスが軌道に乗って、個人事業主のままでいるか、法人化するか選択する方は多いでしょう。「資金調達が必要か」「従業員を雇用するのか」など、多角的な視点で検討する必要があります。

法人化を検討している方は千代田税理士法人にご相談ください。千代田税理士法人なら、税務申告や記帳、資金調達をサポートいたします。初回無料相談を実施しているため、お悩みの方はお気軽にご相談ください。

一般的には、事業所得が800万円を超えたタイミングで法人化するのがおすすめです。また、年収700万を達成したタイミングで収益増加や事業拡大の可能性が見込まれる場合は、早めに検討を始める必要があります。

法人登記には各種手続きが必要となるため、お早めに千代田税理士法人へご相談ください。