竹橋駅5分/神保町駅10分

竹橋駅5分/神保町駅10分

「思い切って税理士を変えたいのだけど、簡単にできることなのかな?」

「別の事務所に変えることで何かデメリットはないのだろうか?」

ほとんどの会社は税理士と顧問契約を結んでいるでしょうが、場合によっては別の税理士に変えたくなることもあるのではないでしょうか。そこにはさまざまな理由が考えられますが、人と人とのやり取りである以上、実際に変更するとなると色々考えてしまうところもあるはずです。

この記事では、税理士を変更するタイミングとしてどのようなものがあるか、その際に注意すべきポイント、そして変更することのメリットやデメリットなどについて解説します。

最後まで読むことで、実際に変更する際に身につけておくべき知識や考え方が理解できるでしょう。

会社設立から経営拡大支援までトータルサポート!初回無料相談はこちらから

目次

税理士を変える理由として代表的なのは、以下の6つです。

順番に見ていきましょう。

会社が税理士に期待するのは、会計や税務に関する専門知識を使って経営のサポートをしてくれることです。「税務代理」「税務書類の作成」「税務相談」といった独占業務をきちんとこなして欲しいのはもちろんのこと、しっかりとしたコミュニケーションをとってくれることにも期待をします。

しかし実際には、思ったように税務処理を進めてくれなかったり、質問しても適切なアドバイスをしてくれなかったり、税務相談などのサポートをしてくれなかったりといった不満が出てくることも少なくありません。このような場合に「税理士を変えたほうがいいのだろうか」と考えることになります。

前項にも通じることですが、契約前にセールスポイントとしてアピールしていたサービスを十分に提供してくれないというのも、よくある不満の1つです。最低限度のことをやってくれるならまだよいのですが、場合によってはそれすらもしっかりこなしてくれないこともあります。

一応業務はこなしてくれるもののミスが多かったり、説明にわかりにくい点があったりといったことから、だんだんと税理士に対する信頼感が失われていき、契約解除を思い立つというのは比較的よくあることです。

会社経営が続いていく中で、たとえば以下のように抜本的な変化が起きることがしばしばあります。

これらを契機として、税理士の変更を検討することがよくあります。人によって得意とする分野は異なるので、新しい経営方針に沿った、より相性のよい相手を選んだほうがよいという判断になることも多々あるからです。

会社が常に変化し得るのと同じように、税理士事務所もまた大きな変化をすることがあります。それを契機に変更を検討するのもよくあることです。

たとえば担当税理士が変わった場合、次の担当者が同じように仕事をしてくれる保証はありません。また事務所の体制が変わったことにより、従来通りの対応ができず思い通りに活用できなくなることも少なくありません。

それならば、より確かな仕事をしてくれる可能性の高い、新しく発見した事務所に変えてみようという判断になるのは自然なことでしょう。

税理士を頼りにする大きな理由の1つとして、税務調査が挙げられます。その税務調査において以下のような不満点があると、少なからず不信感が生まれます。

税務調査で予想もしていなかった指摘を受けると、場合によっては大きな打撃になりえます。そのため税務調査がきっかけで一気に税理士が信頼できなくなってしまうケースも少なくありません。

日常的に税理士に頼りたいこととして、節税対策が挙げられます。節税に対して積極的なタイプであれば、それまでの豊富な経験にもとづいて、効果が高く確実な節税方法をいろいろと提案してくれます。将来まで見越した長期的な対策を一緒に考えてくれることもあるでしょう。

一方で節税対策に消極的な税理士も存在します。こういったタイプの場合、杓子定規な処理や書類の作成ばかり重要視し、経営者の目線でものを考えてくれないことがよくあります。当然ながら節税効果にあまり期待はできず、不満につながることになるでしょう。

税理士はいつ変更するべきでしょうか。ベストな時期としては以下の2つが挙げられます。

顧問契約を解除し新たな契約を結ぶことは繊細な問題なので、以下の解説を読んで主旨をしっかりと把握しておきましょう。

会社の場合は個人事業主と違い、確定申告をしたあとに法人税の申告もしなければいけません。この法人税申告書の提出が年間を通した最後の税理士業務となるため、税理士を変更するタイミングとしてはベストであると考えられます。「これまでありがとうございました、つきましては」という風に話を進めやすいからです。

通常、法人税の申告をするのは事業年度終了日の翌日から2ヶ月以内なので、決算が3月末であれば6月頃がベストとなるでしょう。

確定申告のあとに税務調査が入った場合には、その結果を受け取って修正申告書を提出した直後が税理士を変更するよいタイミングといえるでしょう。

税務調査は確定申告の内容に誤りがないかを確認する調査なので、確定申告の際に関わっていた人物であるほうが適切なサポートを期待できます。税理士を変えるつもりがあるならば、税務調査が一通り終わってから話を切り出したほうが、物事がスムーズに進むことでしょう。

税理士を変更するタイミングとしておすすめできないのは、決算の3ヶ月前から決算にかけての時期です。

決算とは年間を通した会社の業績をまとめて、各種数字を明確にする手続きのこと。会社の損益を正しく計上し税額を算出する必要があるため、とてもデリケートで重要な業務となります。税理士同士の引き継ぎはおこなわれないのが基本であるため、決算間近に交代すると無用な混乱を招く結果になりかねません。

税理士は最低でも決算の3ヶ月前には準備を始めるので、この期間は変更しないほうが無難だといえるでしょう。

税理士を変えるメリットとしては、以下の3つが挙げられます。

1つ1つ解説します。

ここまでの項目でも何度か言及してきたことですが、税理士に対して不満を抱く機会は少なくありません。常日頃から思ったようなサポートをしてくれない、節税の効果が思ったほど出ていない、税務調査に協力的ではなかった、といったものです。

税理士を変えてみることによって、これらの問題を一気に解消できる可能性があります。

税務関係は煩雑な作業が多いため、経営者がそれらを気にしなくてはならない状況は健全ではありません。任せられるところはすべて任せ、経営に集中できる環境を積極的に作っていくために、税理士を変えることは有効な解決策となり得ます。

税理士に対して支払っている報酬が大きな負担であると感じている場合には、変更は有益な選択肢の1つとなります。たとえば月額報酬が10,000円下がるだけでも、年間で120,000円のコストダウンにつながります。

もちろん安ければよいというものではありません。安い代わりにサポートの品質があまりに悪いのであれば考えものです。しかし報酬額に対してそれなりに適切なサービスが提供されると考えられる場合には、安い事務所にすることにもメリットがあるといえるでしょう。

これまでの税理士からは得られなかった、別の視点からのアドバイスやサポートを受けられるのも、変更するメリットの1つであるといえます。人によって経験してきたことも強みもまったく違うので、新たな契約相手からは新たな恩恵を受けられることが期待できます。

とくに従来の税理士に対して「いまいち自社のスタイルとあわない」と感じていた場合には、変えてみることによってよりよいサービスを受けられる可能性が高いといえるでしょう。

税理士を変更することのデメリットとしては、以下の2つが挙げられます。

どちらもうまくいかない場合には大きなコストとなってしまう恐れがあります。以下の解説を読んで事前にしっかり把握しておきましょう。

現在契約している税理士に何かしらの不満があって、新しい事務所に変えたいと考えるのはよくあることです。しかしここで注意しなければいけないのは、タイミングよく自社のスタイルにあった適切な税理士に出会えるとは限らないということです。

場合によっては、新しく変わったことでより不満が大きくなってしまうこともあり得ます。ギャンブルというと言い過ぎですが、人を入れ替えることが必ずしもよい方向に作用するという保証はありません。このことはあらかじめ認識しておく必要があります。

新しく税理士を探そうとすると、どうしても時間や労力がかかってしまいます。詳しいことは次項で解説しますが、現在契約している税理士との契約を解除し、自社にぴったりあう新しい事務所を探し、現在の契約相手が保有している書類を回収し、新しい相手と契約をする。この一連の工程には少なくとも数ヶ月を要します。

会社の経営状態によっては、税理士を変えるためにそれだけの期間を捻出するのは難しい場合もあるでしょう。さまざまなコストがかかることは、デメリットの1つであるといえます。

ここでは税理士を変更する際の手順について解説します。ざっくり言うと以下のような工程を経ます。

契約を解除したいことを伝える

預けていた書類を返却してもらう

新たな税理士と契約する

おおむねイメージ通りの内容だとは思いますが、しっかり読んで理解しておきましょう。

まずは現在契約している税理士に対し、顧問契約を解除したい旨を伝えます。契約によっては解除の申し出期間に縛りが設けられていることもあるので、その場合はしっかり期間内に申し出ましょう。

言うまでもないことですが、契約解除を申し出る際はできる限り穏便に済ませるよう努めることが重要です。喧嘩別れのような形になってしまうと、後に書類の回収がスムーズに進まなくなってしまう可能性などがあるからです。やむを得ず変更することになった、というニュアンスの理由を用意しておくとよいでしょう。

契約解除について承諾を得ることができたら、預けていた書類を返却してもらいます。具体的な書類の内容はどのような業務を任せていたかによりますが、おおむね以下の書類がその対象となります。

今期のぶんだけでなく最低でも数期ぶんは手元に残しておく必要があるので、過去の書類も忘れずに返却してもらいましょう。

書類の返却をしてもらえたら、新しい税理士と顧問契約を結びます。このとき注意すべきなのは、誰とも契約していない空白期間を作らないことです。既存の契約が終わる日までに、新しい顧問を見つけておく必要があります。

また原則として、税理士同士で引き継ぎをおこなうことはありません。したがって新しい担当者がただちに業務に取り掛かれるよう、業務開始日までに書類や相談事などをまとめておくことが大切となります。

決算や法人税の申告が一通り終わったタイミングは、税理士を切り替えやすいベストタイミングのひとつです。 ひとつの事業年度の税務が区切りを迎えているため、前期分の申告業務を既存の税理士に最後まで対応してもらい、次の期から新しい税理士にスムーズに引き継ぐことができます。

「今期の申告は今の先生」「来期のスタートから新しい先生」と役割をきれいに分けられるので、書類のやり取りや責任の所在も明確になり、トラブルも起きにくくなります。

決算月から逆算して2〜3か月前くらいから候補となる税理士を探し始めると、余裕を持って比較検討しながら変更の準備を進めやすくなります。

税務調査が入ったあと、その対応や結果に不安を感じた場合も、税理士変更を検討しやすいタイミングです。 調査が完了し、必要な修正申告まで終わった直後であれば、その年度の対応は区切りがついているため、新しい税理士に途中から引き継ぐ必要がありません。

「調査の場でどこまで会社側の立場に立ってくれたのか」「事前の準備やアドバイスは十分だったか」といった観点で振り返り、今後も任せたい相手かどうかを見極めるきっかけにできます。 もし調査対応に大きな不満や不信感が残るようであれば、調査終了後のタイミングで一度、他の税理士にも相談してみるとよいでしょう。

創業時と比べて売上や従業員数、拠点数が大きく増えている場合も、税理士の変更を考えやすいタイミングです。 事業が拡大すると、単なる申告代行だけでなく、資金調達、節税、グループ会社化、M&Aなど、より高度な支援が必要になるケースが増えてきます。

しかし、創業当時から同じサービス内容のままでは、自社の成長スピードに税理士側の提案やサポートが追いついていない可能性があります。

「売上規模に対して今のサービス内容は十分か」「今後の成長ステージに合う知見を持っているか」といった視点で見直し、必要に応じて中堅・成長企業支援に強い税理士事務所への変更を検討しましょう。

経営者の年齢が上がり、事業承継や相続対策を具体的に考え始めたタイミングも、税理士変更を検討するポイントです。

一般的な税務申告と比べて、事業承継や相続は専門性が高く、経験やノウハウの差が出やすい分野です。 「今の税理士から承継・相続の具体的な提案が出てこない」「提案内容にいまひとつ納得感がない」といった場合は、承継・相続に強い税理士や専門部署を持つ事務所への切り替えを検討する価値があります。

株式の承継方法や持株会社の活用、相続税対策などは、早めに動くほど選択肢が増えます。将来のオーナー家・会社の姿を見据えながら、パートナーとして頼れる税理士を選び直すタイミングといえるでしょう。

一方で、決算まで残り3か月を切っているタイミングでの税理士変更は、できるだけ避けた方が安心です。 決算前の数か月は、1年間の取引内容を整理し、申告に向けた最終調整を行う重要な時期です。この段階で新しい税理士に引き継ぐと、会社の状況把握に時間がかかり、決算作業がスムーズに進まないリスクがあります。

どうしても早急に変える必要がある事情がない限りは、「今期の決算までは現状の税理士」「次期のスタートから新しい税理士」という形で区切るのが理想です。

ただし、申告に重大な不安がある、現税理士が体調不良で対応が難しいなど、緊急性が高い場合には、決算が近くても相談に乗ってくれる税理士を早めに探すことも検討しましょう。

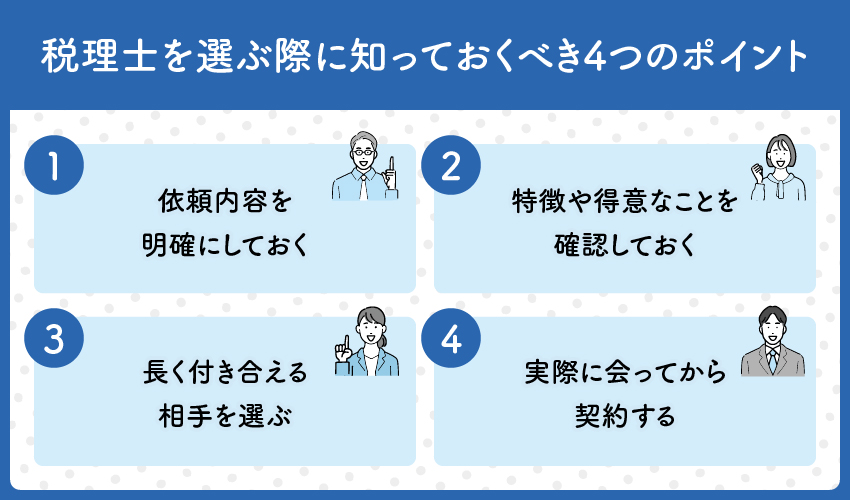

税理士を選ぶ際に押さえておくべきポイントとしては、以下の4つが挙げられます。

いずれも重要な項目ばかりです。以下の解説をしっかり把握しておいてください。

一口に税理士と顧問契約を結ぶといっても、具体的にどのようなサポートを受けるかは契約内容によって異なります。したがって契約の際には、何を依頼するのかを明確にしておくことが重要となります。

たとえば「節税対策を積極的におこないたい」「資金繰りについていつでも相談に乗って欲しい」といった内容が挙げられるでしょう。

あとになって「これもやってくれると思っていたのにやってくれない」といった行き違いが生じないよう、依頼内容については事前にしっかり先方と話しあっておきましょう。

税理士によってどのような特徴があるか、何を得意としているかは異なるので、これから契約しようとしている相手にどのような強みがあるのかも確認しておくことは大切です。

たとえば税務相談を積極的にしたいというのであれば、自社と同じ業種の顧問になった経験が豊富な人物であれば心強いでしょう。ほかにも税務調査が不安なのであれば、税務調査に関わった経験が豊富な人物を選ぶことで安心できます。自社が求めるものを明確にしたうえで、先方の特徴を見極めましょう。

本記事が主張している通り、税理士を変更することは可能なのですが、時間や労力がかかることは否定できません。できれば同じ相手と長く付き合っていけるのが一番です。

したがって新しい税理士を選ぶ際には、目先のメリットだけにこだわるのではなく、将来まで見越して長く付き合っていける相手であるかどうかを見定めるようにしましょう。

新しい税理士と契約をする際には、まず実際に会って話をする機会を設けるべきです。紙面上の情報や経歴だけでは、人柄やコミュニケーションの取り方までは把握できないからです。これから先長く付き合っていくことを考えるのであれば、実績だけでなく人柄やコミュニケーションが重要な要素となります。

直接話をしてみて「この人ならば安心して任せられる」という印象を持てることを確認してから、契約することを検討し始めても遅くはありません。まずは実際に会ってみましょう。

税理士を変更する際に注意すべき点、メリットやデメリット、実際に変更する際の手順などについて解説しました。

税理士を変えるということは、現在契約している相手に対して「あなたはもういらない」と宣言するのと同じであるため、抵抗を感じる方もいるかもしれません。しかし会社の未来を考えるのであれば、時としてしっかり状況判断したうえで冷静な選択をすることも必要となります。

信用できる税理士事務所をお探しの方は、ぜひ弊社・千代田税理士法人をお訪ねください。節税対策から税務調査、経営相談まで幅広く承らせていただくことで、御社のさらなる飛躍を着実にサポートいたします。