竹橋駅5分/神保町駅10分

竹橋駅5分/神保町駅10分

給与を受けとったことがあれば、源泉徴収という言葉を聞いたことがあるでしょう。会社は、給与から社会保険料や税金を控除したうえで従業員へ給与を支給しています。毎月の給与から控除している所得税が「源泉所得税」です。給与から徴収した源泉所得税は、会社で預かり、本人に代わって納税をおこないます。

しかし、源泉徴収は実際にどんな手続きをして納付されているのか、所得税と何が違うのか詳細にわかる人も少ないのではないでしょうか。

そこで本記事では、源泉所得税と所得税の違いから計算方法、手続きの流れを詳細に解説します。最後に、事業に専念しながら源泉徴収事務をおこなう方法をご紹介しますので、ぜひ参考にしてみてください。

会社設立から経営拡大支援までトータルサポート!初回無料相談はこちらから

目次

源泉所得税とは、給与や報酬などから支払者が本人に代わって納める所得税です。支払者が納税者本人に代わって所得税を納付する制度を源泉徴収制度といいます。源泉徴収制度の対象となる給与や報酬を支払う事業主は、源泉徴収義務者です。

源泉徴収義務者は、従業員の給与から差し引いた所得税を、月1回まとめて納めるのが原則です。対象となる所得の範囲は、支払いを受ける者の居住地、個人または法人などの区分により変わります。対象となる所得の例は「給与所得」「退職所得」「原稿料」「弁護士報酬及び利子」などです。

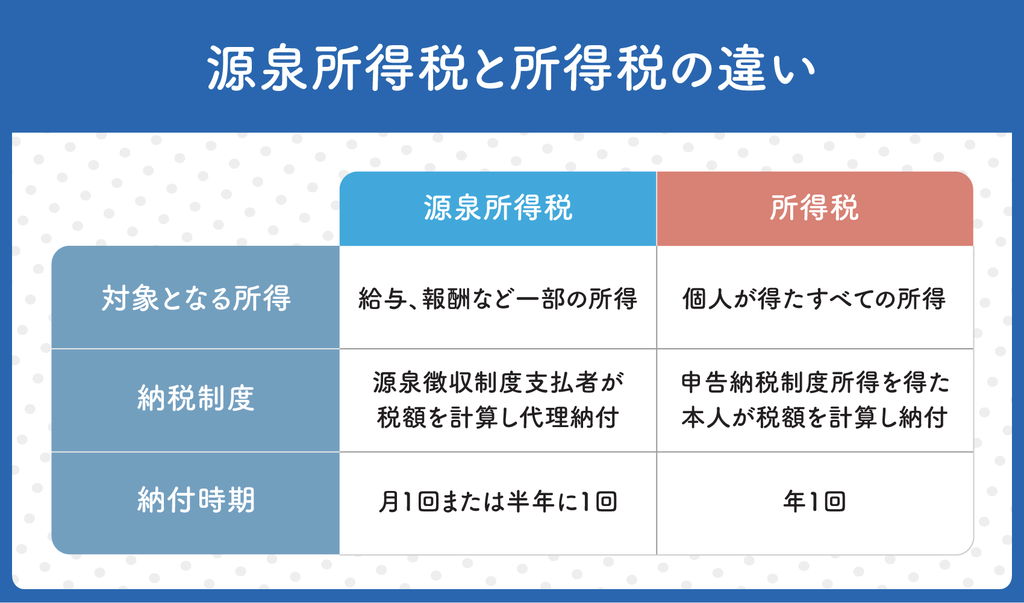

源泉所得税と所得税は、対象となる所得、納税制度及び納付時期に違いがあります。

所得税は、利子所得、事業所得や山林所得など、個人が得たすべての所得に対してかかる税金のことです。

毎年1月1日から12月31日までの所得に対して、翌年2月16日から3月15日の期間に所得を確定させ申告し、納税者本人が納付します。この制度を申告納税制度といい、申告納税制度により納める所得税は、申告所得税です。

一方、源泉所得税は、給与・報酬など一部の所得を対象としています。支払者が代理で原則月1回納付します。

所得税が課税されるかどうかは、給与や売上といった「収入」がいくらあるかだけで判断されるわけではありません。所得税の計算では、収入から必要経費や各種控除を差し引いたあとの「所得」が基準となります。

そのため、一定の収入があっても、控除額が大きい場合には所得税が発生しないことがあります。

たとえば給与所得者であれば、給与収入から自動的に給与所得控除が差し引かれます。さらに、基礎控除や社会保険料控除なども適用されるため、実際に課税対象となる所得は、収入額よりもかなり小さくなるのが一般的です。

この仕組みを理解せずに収入額だけで判断してしまうと、所得税の有無を誤って捉えてしまう可能性があります。

会社員やパート・アルバイトなどの給与所得者の場合、所得税がかかるかどうかは一律ではありません。同じ年収であっても、扶養親族の有無や社会保険料の金額、各種控除の適用状況によって、課税対象となる所得額は大きく異なります。

たとえば、扶養控除や配偶者控除が適用される場合、課税所得はさらに圧縮されます。その結果、源泉徴収で一時的に所得税が差し引かれていても、年末調整で税額がゼロになり、全額が還付されるケースもあります。

「給与から所得税が引かれている=必ず税金を負担する」というわけではない点は、正しく理解しておくべきポイントです。

個人事業主やフリーランスの場合、所得税の有無は売上高よりも、必要経費をどこまで適切に計上できているかが大きく影響します。事業に直接関係する支出を経費として差し引くことで、課税対象となる所得を抑えることが可能です。

また、青色申告を選択している場合には、青色申告特別控除を適用できるため、所得税が発生しない、または税額が軽減されるケースもあります。

このように、個人事業主の場合は、日々の記帳や経費管理が所得税の発生有無を左右する重要な要素となります。

給与や報酬から差し引かれている源泉所得税は、あらかじめ決められた方法で計算された「概算の税額」です。この時点では、年間を通じた所得や控除の全体像は反映されていません。

そのため、年末調整や確定申告を通じて、1年間の所得と控除を確定させた結果、源泉徴収された税額が多すぎた場合は還付され、少なかった場合は追加で納付することになります。

源泉徴収はあくまで途中経過であり、最終的な所得税額を確定させる手続きが別に存在する点を押さえておくことが重要です。

源泉徴収される所得は、支払いを受ける者の区分により変わります。区分は、個人の日本居住者、内国法人、非居住者または外国法人の4種類です。

支払いを受ける者が個人の日本居住者である場合、利子、配当、給与、退職手当、公的年金、報酬、生命保険の年金受けとりなどが対象です。

区分が内国法人の所得は、利子、配当、定期積金の給付補填、競馬の賞金、割引債の償還差益などがあります。非居住者または外国法人の場合は、土地の譲渡による対価、国内の営業所に預け入れられた預貯金の利子、国内の勤務で発生した給与など、国内の所得が対象です。

国税庁のホームページには、対象範囲を具体的に公開しています。詳細を知りたい場合は、参照してみてください。

参考:国税庁「令和5年版 源泉徴収のあらまし 第1 源泉徴収制度について」

源泉所得税の計算は、所得の種類により変わります。企業の源泉徴収事務をおこなう担当者が主に扱う給与、賞与、退職金及び報酬にかかる源泉所得税の計算方法をご紹介します。以下の解説を読んで流れを把握しておきましょう。

給与にかかる源泉所得税は3ステップです。

課税支給額とは、源泉所得税の計算対象となる支給額の合計です。基本給、残業手当、各種手当などの合計金額から、欠勤、遅刻早退などの控除額を差し引きます。課税支給額には、非課税交通費や旅費などは含まれません。

課税対象額は、課税支給額から社会保険料を差し引いた金額です。課税対象額から源泉所得税を求める時は「給与所得の源泉徴収税額表」を使用します。「給与所得の源泉徴収税額表」は、月額表と日額表の2種類です。

税額表には「給与所得者の扶養控除等(異動)申告書」を提出している人を対象とする甲欄、そのほかの人を対象とした乙欄、日雇い労働者を対象とした丙欄が設けられています。

「給与所得の源泉徴収税額表」は、毎年変わるので、必ず国税庁のホームページをご参照ください。

参考:国税庁「令和5年分 源泉徴収税額表」

賞与にかかる源泉所得税を計算する流れは、以下の通りです。

「賞与に対する源泉徴収税額の算出率の表」は、税率を確認するための表です。前月中に普通給与を支払っていない場合や、賞与の金額が前月分に支給した普通給与の10倍を超える場合は月額表を使用します。計算結果に端数が出た場合は、小数点以下切り捨てです。

賞与にかかる源泉所得税率も毎年変わる可能性があります。詳しい税率は、国税庁のホームページをご参照ください。

参考:国税庁「賞与に対する源泉徴収税額の算出率の表(令和5年分)」

退職金にかかる源泉所得税の計算方法は以下の通りです。

退職所得控除額の計算式は、勤続年数により異なります。

課税退職所得金額の計算式は、一般退職や役職など、手当の区分により変わります。

| 区分 | 計算式 | |

| 一般退職手当等 | (一般退職手当等の収入金額-退職所得控除額)× 1/2 | |

| 役員以外の勤続5年以下 | 退職所得控除額を引いた金額が300万円以下 | (短期退職手当等の収入金額-退職所得控除額)×1/2 |

| 退職所得控除額を引いた金額が300万円超 | 150万円+(短期退職手当等の収入金額-(300万円+退職所得控除額)) | |

| 役員としての勤続5年以下 | 特定役員退職手当等の収入金額-退職所得控除額 | |

源泉所得税は下記の計算式で求めます。

課税退職所得金額×税率-控除額×102.1%

なお、税率のうち2.1%は、2037年まで徴収される復興特別所得税です。

報酬にかかる源泉所得税の計算方法は、源泉徴収の対象により異なります。たとえば、弁護士報酬、原稿料や出演料などの場合は、以下の計算式です。

司法書士報酬の源泉所得税は、以下のように求めます。

(支払金額-1万円)×10.21%

バー、キャバレーやコンパニオンの場合は、最初に控除額の算出が必要です。

控除額=(5,000円×支払金額の計算期間日数)-計算期間に支払った給与

ここでいう支払金額の計算期間日数とは、営業日数や出勤日数ではなく、支払金額の基礎となった期間の全日数です。源泉所得税額は、以下の式で計算します。

(支払金額-控除額)×10.21%

報酬にかかる源泉所得税は、ほかにもあります。詳細は、国税庁のホームページをご参照ください。

参考:国税庁「報酬・料金等の源泉徴収事務」

源泉所得税の支払は、原則、給与等を支払った翌月の10日までに納付しなければなりません。納付期限が土日祝日にあたる場合は、休日明けの日が納期限です。給与の支給人員が常時10人未満の場合は、納期の特例として半年分をまとめて納付できます。

納期の特例は、所轄の税務署へ申請書を提出し、承認を受けた場合に適用されます。納期の特例を受けた場合の支払期限は、1から6月分を7月10日に、7から12月分を翌年1月20日までです。

源泉所得税の支払方法は、大きく分けてコンビニ納付、窓口納付及びキャッシュレス納付の3種類があります。コンビニ納付は、納付書に記載されているQRコードもしくはバーコードを専用端末に読み込み、コンビニエンスストアの会計窓口で支払う方法です。

窓口納付は、銀行または郵便局の窓口へ納付書と現金を持参して支払います。キャッシュレス納付では、e-taxによるダイレクト納付、インターネットバンキング、クレジットカードまたはスマホアプリ決済による納付が可能です。

源泉徴収は、6つの手順を踏みます。

順にご紹介します。

従業員より、その年の最初の給与支払日前日までに「給与所得者の扶養控除等(異動)申告書」を受けとります。「給与所得者の扶養控除等(異動)申告書」は、各従業員の扶養親族の状況、諸控除の状況や税額表の甲乙欄を確定するために必要です。

扶養親族が非同居の場合は、その年の最後の給与支給日前日までに、その親族と生計を一にしている事実を記載した書類が必要です。もし、申告書に記載した内容に変更があった場合は、変更日以降、最初の給与支払日前日までに異動内容などを記載した申告書を受けとります。

源泉所得税の課税対象額を算出するために、給与支給額から社会保険料などを差し引きます。ここで差し引く社会保険料は、以下の通りです。

「給与所得者の扶養控除等(異動)申告書」に書かれた扶養親族等の情報に基づき所得税額を算出します。所得税額を算出する際は、それぞれの状況に合った「給与所得の源泉徴収税額表」が必要です。

参考:国税庁「賞与に対する源泉徴収税額の算出率の表(令和5年分)」

給与計算時に預かっている所得税の代理納付です。納付する時は「給与所得・退職所得等の所得税徴収高計算書書(一般分)」へ必要事項を記載してください。給与支給日の翌月10日までに納付します。

納期の特例を受けている場合は「給与所得・退職所得等の所得税徴収高計算書書(納期特例分)」を使用し、7月10日または翌年1月20日までに納付します。もし納付すべき所得税がない場合は、記載済みの「給与所得・退職所得等の所得税徴収高計算書書」を所轄の税務署へ提出して手続き終了です。

毎月徴収している源泉所得税は、概算の税額です。年末調整によって、1月から12月の期間で支給した給与に対して支払うべき所得税額を確定します。年末調整の際は、最初に従業員から3つの書類を受けとります。

3つの書類を見て、最新の扶養親族情報、控除すべき保険料などを確認しておくのが重要です。

年末調整で受けとった書類の情報と1年間の給与を元に、従業員が支払うべき所得税額を確定します。確定させる所得税額は、国税庁のホームページに公開している「年末調整のための算出所得税額の速算表」に基づいて計算します。

参考:国税庁「年末調整のための算出所得税額の速算表」

年末調整で従業員が本来支払うべき所得税額が確定したら、源泉所得税の金額と比較し、過不足を算出します。1年間の所得税額が源泉所得税の金額より多い場合は、給与から還付です。反対に、1年間の所得税額が源泉所得税の金額より少ない場合は、給与から徴収します。

従業員への還付及び徴収は、通常12月の給与でおこないます。従業員への精算が終わったら、全従業員分の所得税を「給与所得・退職所得等の所得税徴収高計算書書」へ記載し、精算が必要です。年末調整により還付が発生し、12月分の源泉所得税額と精算しきれない場合は、翌年1月に繰り越して精算します。

源泉所得税と所得税の違いや、源泉徴収の事務手続きを解説しました。源泉徴収は、従業員への給与支払い、弁護士報酬など、会社を運営するうえで必要な手続きです。源泉徴収に必要な手続きは、短期間で細かい作業が必要なうえに、間違いが許されません。

また、報酬の源泉所得税は対象範囲によりルールが異なり、毎月必ず発生するわけではないため、手続きのできる人がいないこともあるでしょう。普段作業をしていない担当者が一から調べていると、本来の業務に専念する時間が減るかもしれません。

そこで、源泉徴収の手続きなど税務に関する業務は信頼できるプロに任せるのがおすすめです。千代田区神田の税理士・千代田税理士法人では、初回無料相談を実施しています。ぜひお気軽にお問い合わせください。