竹橋駅5分/神保町駅10分

竹橋駅5分/神保町駅10分

家賃を経費として計上すれば大きな節税効果が期待できます。しかし、法人がどのようにして家賃を経費にするのか、どういった条件であれば経費の対象になるのかは、分かりにくいですよね。

そこで本記事では、法人が家賃を経費にできる条件、家賃を経費として計上するメリット などの情報を紹介していきます。家賃を経費として処理する方法を理解して、節税対策に役立てましょう。

会社設立案内BOOKを無料提供しております。ダウンロードはこちらから!

目次

支出の大きな部分を占める家賃を経費にできれば、節税ができて嬉しいですよね。実は、家賃は経費として考えることができます。ただし、経費計上するには条件があります。本章では、家賃を経費として処理できる条件を法人と個人事業主の2つのケースに分けて紹介します。

家賃の面だけを考慮して個人事業主が法人成りするのは早計な判断ですが、大家さんと法人契約を締結できれば、それだけ大きな節税効果を得られるのは事実です。現在、個人事業主の方にとっては難しい判断かもしれませんが、法人ならではのメリットも考慮して比較検討すると良いでしょう。

法人では、2つの方法で家賃を経費として処理できます。

役員が個人名義で賃貸借契約を結んでいる場合は、家事按分に基づいて家賃の一部を経費として計上できます。家事按分する際は、総床面積のうち事業利用している部分のみが対象になります。

一方、法人名義で賃貸物件を契約して社宅にすれば、事業利用の有無を問わず50%以上を経費として計上できます。家賃の70〜80%が経費になるケースもあるため、法人名義で賃貸借契約を結ぶほうが、節税効果は大きいです。

個人事業主の場合、家賃を家事按分すれば経費として計上できます。家賃が経費として認められるのは、以下のケースです。

個人事業主が家賃を経費計上する際は、総床面積のうち仕事に使っている部分だけが対象になります。プライベートとして使っている部分は家事関連費にあたり、経費になりません。また事業用として経費にできるのはおおよそ3割が相場で、実態から逸脱した按分で申告すると税務調査で指摘・否認されるケースもあるので注意が必要です。

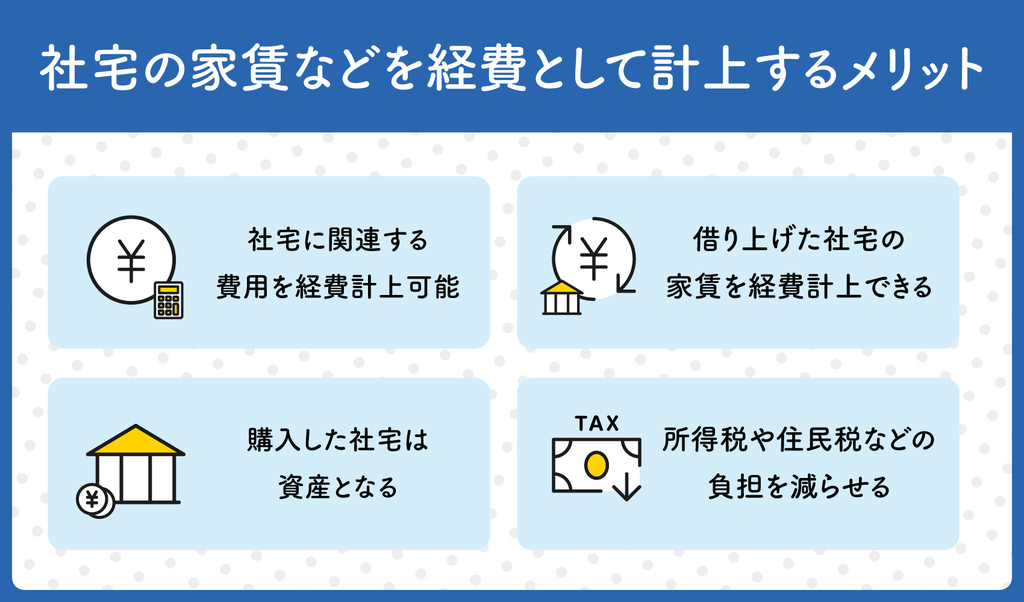

社宅の家賃を経費にすると、一体どのようなメリットがあるのでしょうか?

それでは、1つずつ確認しましょう。

社宅は家賃だけでなく、社宅を利用する際に発生する費用まで経費にできます。そのため、課税対象額の削減によって節税効果が得られるメリットがあります。社宅に関連する費用の具体例は以下の通りです。

上記のように、家賃以外にも経費の対象となる費用が実に多くあります。また社宅を法人ローンで購入する場合は、借入金の利息分も経費として認められます。ただし、借入金額の元金は経費の対象外であることを念頭においておきましょう。

社宅が資産になることも、メリットの1つです。また購入した社宅の購入費は「減価償却費」として経費計上が可能で、長期にわたる節税効果が期待できます。

さらに、万が一にも会社が倒産した場合には、資産である社宅は換金が可能です。ほかにも思わぬ損失が生じた際に、社宅を売れば損失を最小限に抑えることもできます。そのため、社宅の購入は節税対策だけでなく、資産形成の側面でも利点があります。

社宅を借りて大家に家賃を支払えば、家賃を経費計上できる点も嬉しいポイントです。家賃は支出額が大きい傾向にあるため、大きな節税効果を見込めるでしょう。

借り上げた社宅の家賃は、個人事業主であれば按分して事業利用している面積のみ経費計上します。一方で法人の場合は、自宅であっても経費になることが特徴的です。また、法人では事業利用している部分だけでなく、プライベートで使用している部分も経費の対象になります。自宅まで経費として扱えるのは、法人ならではのメリットです。

社宅の家賃を経費計上すると、所得税や住民税の負担を軽減できます。なぜなら、従業員から賃貸料相当額以上の家賃を徴収すれば、社宅の家賃は給与として課税されないからです。そのため、社宅に家賃を支払って住んでいる役員や従業員は、所得税や住民税の負担が減ります。

また、法人は社宅の家賃を経費にして法人税の削減が可能です。そのため、結果的に法人代表者もまた、所得税や住民税の負担を減らせる可能性があります。

本章では、法人が社宅の家賃を経費計上する方法を3つのケースに分けて紹介します。

社宅の家賃を経費にしようとお考えの人は、詳細をチェックしましょう。

法人が購入した社宅の家賃は、家賃の50%以上を社宅に入居する役員や従業員が会社に納めることで経費計上ができます。家賃を経費計上するためには、社宅の家賃の支払いは役職に関わらず必須です。たとえば社長であっても、法人との間に賃貸取引が発生するので、家賃を支払う必要があります。家賃を徴収した際の勘定科目は以下の通りです。

また固定資産である、法人が所有する社宅の建物は長期にわたって使用するため、減価償却費として計上します。減価償却をすると、建物の耐用年数に応じて、建物の購入費を分割して毎年経費にできます。減価償却する際の勘定科目は、以下が適切です。

なお、土地は減価償却の対象外となるので、減価償却費に含めないようにしてください。法人が資産として社宅を所有すると、借り上げた社宅を貸与する場合よりも税務処理が複雑化する傾向にあります。

経費計上の処理が難しいと感じたり、誤った方法で経費計上するのに不安があったりする人は、税理士や社会保険労務士などの専門家への相談をおすすめします。

千代田税理士法人は、税務顧問サービスを提供しております。税務申告はもちろん、節税方法についてもしっかりアドバイスいたしますので、ぜひご利用ください。

法人名義で借り上げた社宅を役員や従業員に又貸しすれば、家賃を経費にできます。法人が不動産会社から賃貸物件を借りたら、物件に住む役員や従業員と法人との間で賃貸借契約を結んでください。経費にするには、賃貸料相当額の50%以上を物件に住む役員や従業員から徴収する必要があります。

また経費計上の際は、大家に支払う家賃と、借り上げた社宅に住む役員や従業員から徴収した分の家賃に分けて処理します。まず、大家から物件を借りた際の勘定科目は、以下の通りです。

続いて、法人が大家から借り上げた社宅の家賃を、役員や従業員から徴収する際の勘定科目は、以下のようになります。

借り上げた社宅の貸与は「会社が大家から借りる」「借りた物件を会社が貸す」という構図になるため、経費計上が複雑化します。誤った経費の処理で税申告に不備が生じる可能性があるので、経費計上の処理に不安がある場合は税理士に依頼しましょう。

持ち家を社宅にすれば、家賃を経費にすることが可能です。社宅にするには、持ち家の名義人と法人の間で賃貸借契約を結びます。つまり、大家である持ち家の名義人に、法人から賃貸料を支払うかたちをとります。これによって、社宅の大家に支払った賃貸料の経費計上ができるようになるのです。

法人と持ち家の名義人との間で賃貸借契約を結ばない場合は、経費計上はできないので注意しましょう。持ち家の家賃を経費にするには「法人が持ち家を借り上げた」事実を作ることが前提になります。

また、持ち家でも借り上げや購入した社宅と同様、賃貸料相当額の50%以上の徴収がないと経費計上できません。無償で貸与すると賃貸料相当額が給与としてみなされ、課税対象になるので注意が必要です。

法人が社宅の家賃を経費計上する際には、以下の4つの点に注意が必要です。

それでは、1つずつ解説します。

社宅の家賃を経費計上するには、社宅の賃貸借契約を法人名義で結ぶことが前提となります。役員の個人名での契約では社宅として認められず、経費にできないので注意しましょう。役員個人名の契約で経費計上ができなくなるのは、法人が不動産業者を通して契約した物件を従業員に貸す「借り上げ」が成り立たなくなるからです。

また、賃貸物件の法人契約を結ぶ場合は、現在の賃貸借契約を変更するか転居する必要があります。すでに住んでいる賃貸物件を社宅にしたい人は、大家に法人契約への変更が可能か確認しましょう。

法人が社宅の家賃を経費計上するためには、社員から賃貸料相当額の50%以上の家賃徴収をおこなわなくてはいけません。なぜなら、法人が社宅の家賃を経費計上するためには、社宅の貸与が給与として課税されないことが要件となるからです。たとえば、法人が従業員に無償で貸した場合は、適正賃料相当額が給与としてみなされ、課税対象になります。

つまり、社宅が社員に経済的利益をもたらすものと認められるために、50%以上の家賃徴収が必要です。社宅の家賃を経費計上するために、社員へ無償で貸与しないよう注意しましょう。

役員の持ち家を社宅にして経費として計上する場合、役員は不動産所得の申告が必要となります。役員名義の家を社宅にすると、役員が法人に対して持ち家を貸していることになるためです。つまり、役員と法人の間に賃貸借契約が発生して、役員が大家の立ち位置になります。

役員は報酬のほかに、法人から家賃収入を得るため確定申告時に「不動産所得」として申告しなくてはなりません。不動産所得の申告漏れがあるとペナルティが課せられるため、忘れずに申告をおこないましょう。

法人が社宅を従業員に貸与する場合は、経費計上する際の明確な基準が定められるよう、社内規定を整備しましょう。社内規定の整備で、法人と従業員の間で社宅に関するトラブルが起こった際、すみやかに問題を解決へ導けます。

なお、社内規定では社宅の貸与対象者や貸与条件、家賃の算出方法などを明確に定めましょう。ほかにも、家賃の徴収方法の明確化も忘れないようにしてください。

役員に対する社宅と従業員に対する社宅では、賃貸料相当額の計算方法が異なります。あらかじめ計算方法を把握しておかないと、経費を誤って申告する恐れがあります。本章では従業員と役員に対する社宅の2つのケースで解説していきます。

社宅を従業員に貸与する場合、法人が借り上げた物件であっても、法人が所有する固定資産であっても計算方法は変わりません。国税庁では、従業員に対する社宅の賃貸料相当額の計算方法を、以下の通り定めています。

賃貸料相当額とは、次の1.から3.の合計額をいいます。

参考:No.2597 使用人に社宅や寮などを貸したとき|国税庁

従業員の社宅の賃貸料相当額は、上記のような一定の方法で計算します。法人が従業員から家賃を徴収する際は、算出した賃貸料相当額の50%以上を目安にしましょう。従業員が法人に支払う金額が家賃相当額の50%を下回ると、社宅の家賃が給与として課税されるので注意が必要です。

役員向けの賃貸料相当額は、会社が貸与する社宅の床面積によって割り出します。役員向けの賃貸料相当額を割り出す際は、床面積の広さから「小規模な住宅」と「それ以外の住宅」に分けて考えます。

小規模な住宅とは、法定耐用年数が30年以下で床面積が132平方メートル以下である住宅です。なお、法定耐用年数が30年を超える住宅は、床面積が99平方メートル以下のものが小規模住宅に該当します。国税庁が定める、役員に対する社宅が小規模な住宅である場合の賃貸料相当額の計算方法は以下の通りです。

役員に貸与する社宅が小規模な住宅である場合、次の1.から3.までの合計額が賃貸料相当額になります。

なお、役員向けに貸与されている社宅が小規模住宅に該当しないケースでは、社宅が自社所有であるか、賃貸であるかによって、賃貸料相当額の算出方法が異なります。

法人が家賃を経費計上するためには、借り上げた社宅・購入した社宅・持ち家などのパターンに応じて処理します。さらに、従業員と役員とでは徴収する家賃の計算方法も違うため、法人が家賃を経費計上するのは簡単な作業ではありません。複雑な処理が必要となります。

しかし、税務申告する際は、処理が複雑でも間違いがあってはいけません。正しく申告しないと、ペナルティが課せられる恐れがあります。経費を適切に処理するためにも、税務申告のプロである税理士に相談しましょう。

千代田税理士法人では、税務申告のほか節税に関するアドバイスや、経営拡大へ向けての支援もおこなっています。無料相談も実施しているため、ぜひお気軽に弊社へご相談ください。

代表取締役の自宅の家賃も、経費計上が可能です。ほかの役員や従業員の例と同様に、自宅を社宅にすれば家賃を経費にできます。

たとえば、代表取締役の自宅が賃貸物件の場合は、賃貸借契約を法人名義に切り替えることで社宅扱いになり、家賃が経費として認められます。しかし、賃貸物件のなかには法人名義での契約ができないものもあるため、不動産会社に確認することが必須です。

また、代表取締役の自宅が持ち家である場合は、法人との間で賃貸借契約を結べば社宅にできます。このケースでは自宅を法人に貸して、そこを代表取締役が法人から借りる構図になります。そのため、代表取締役は法人へ賃貸料相当額の50%を家賃として納入すれば、経費計上が可能です。

役員や従業員が所有する自宅を法人に貸す場合は、賃貸借契約書が必要となります。契約書は、貸主と借主の合意を明確にするためのものです。契約書がない場合は、後々トラブルが発生する可能性があります。さらに税務調査の際に不利になるケースもあるため、賃貸借契約書は作成しましょう。

契約書には以下の項目を設けてください。

・貸主の氏名、住所、連絡先

・借主の氏名や住所、連絡先

・物件の面積

・賃貸物件の契約期間

・賃料

・支払い期日

・賃料の徴収方法

・明け渡しの条件

契約書の不備を防ぐため、賃貸借契約書の作成は弁護士への依頼をおすすめします。